KB증권, 투자의견 ‘매수’·목표주가 8만5000원 유지

KB증권은 5일 삼성전자에 대해 당분간 외국인 머니무브가 지속될 것이라며 투자의견 ‘매수’, 목표주가 8만5000원을 유지했다.

김동원 KB증권 연구원은 “2000년 이후 최대 순매수를 나타내고 있는 외국인의 삼성전자 머니무브(1일 기준 10조5000억 원 순매수, 코스피 전체 순매수의 78%)는 당분간 지속될 것으로 예상된다”고 전망했다.

김 연구원은 “올해 들어 삼성전자 주가가 메모리 반도체 경쟁사 대비 (삼성전자 30.6%, SK하이닉스 47.1%, 마이크론 38.2%) 덜 올랐다”며 “파운드리 사업가치와 환차익 (원화강세) 등을 고려하면 매력적인 투자처로 부각되고 있기 때문이다”라고 설명했다.

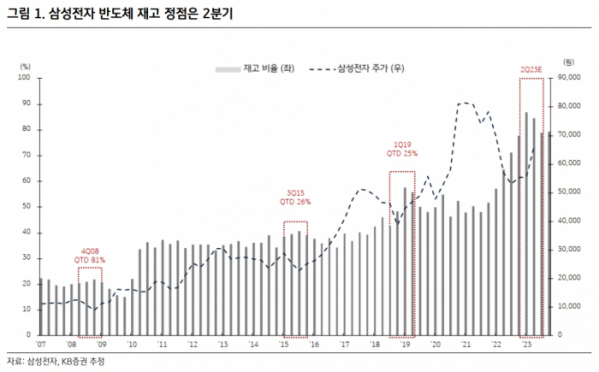

김 연구원은 “2분기 DRAM 출하량(B/G)이 전분기대비 15~20% 증가될 것으로 추정되어 시장 전망치 (10% QoQ)를 상회하며 재고감소 시작이 예상된다”며 “따라서 DRAM 출하증가는 재고평가손실 축소로 이어져 하반기 메모리 반도체의 이익 상향 요인이 될 전망이다”라고 분석했다.

그러면서 “특히 메모리 반도체 가격은 3분기까지 하락이 불가피하지만 가격하락 폭은 현저히 둔화되고, 4분기부터는 글로벌 메모리 3사의 감산 효과가 수급에 반영되는 가운데 출하증가 효과로 DRAM, NAND 가격은 상승전환이 예상된다”라고 덧붙였다.

김 연구원은 “삼성전자는 올 4분기 HBM3 출시가 예상되어 2024년부터 AI 서버용 메모리 시장에 본격 진입할 전망”이라며 “현재 AI 서버용 메모리는 HBM2가 주력이지만 내년부터는 HBM3 비중확대로 전체 시장의 20%를 차지할 것으로 보인다”라고 했다.

또 김 연구원은 “2023년 글로벌 서버 출하량은 전년 대비 3% 감소할 것으로 예상되지만, 3분기부터는 출하증가 국면에 진입할 전망”이라며 “3분기 서버 출하량은 전년비 12.7% 증가 (-3.5% QoQ)하고, 4분기 출하량은 전년비 4.5% 증가 (+0.4% QoQ)될 것으로 추정된다”라고 내다봤다. 이어 “메모리 반도체 수요는 3분기 아이폰 중심의 모바일을 시작으로 4분기 PC, 서버 등으로 확산할 전망이다”라고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)