신한투자증권은 16일 한국전력에 대해 에너지 가격 안정화 흐름에 따라 하반기 영업이익 흑자전환이 가능할 것으로 전망했다. 투자의견을 '중립'에서 '매수'로 상향 조정하고, 목표주가는 2만2000원을 제시했다.

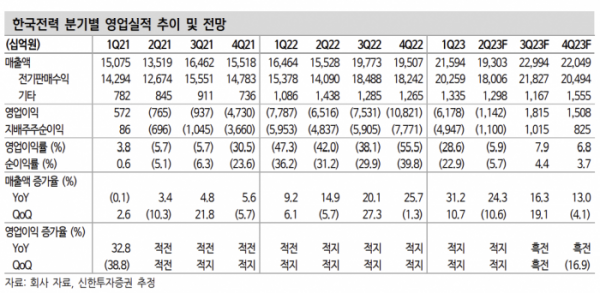

2분기 매출액은 전년 동기 대비 24.3% 증가한 19조3000억 원, 영업손실은 1조1000억 원(적자지속)으로 전망됐다.

박광래 신한투자증권 연구원은 "2분기 전력판매단가가 전년 동기 대비 26.8% 상승이 예상되는 가운데, 에너지 가격 하향 안정화 효과로 연료비와 구입전력비가 전년 동기 대비 각각 3.9%, 17.9% 감소하며 적자 축소에 기여하겠다"고 설명했다.

박 연구원은 "연초 이후 국제유가의 약세가 지속됐던 점을 감안할 때 하반기 SMP(계통한계가격)는 2분기 평균인 킬로와트시(kWh)당 151.2원에서 추가 하락이 가능할 전망"이라며 "올해 2분기까지 점진적으로 오른 전기요금이 연말까지 유지되는 가운데 비용 감소 효과가 더해지며 하반기에는 영업이익 흑자전환에 성공할 수 있겠다. 3분기 1조8000억 원, 4분기 1조5000억 원 수준의 영업이익 달성이 가능할 전망"이라고 내다봤다.

이어 "2024년 연평균 국제유가(WTI 기준)를 2023년보다 4.3% 하락한 배럴당 70.5달러를 예상하며, 에너지 가격 하향 안정화가 내년까지 지속될 경우 추가적인 비용 절감 효과가 반영돼 특별한 전기요금 인상 없이도 연간 영업이익 흑자전환도 가능할 것으로 보인다"고 말했다.

다만 6월 하순에 발표될 3분기 전기요금이 인상에 실패하면 단기 주가 변동성이 확대될 수 있다고 지적하면서도, 최근의 에너지 가격 흐름을 고려하면 주가 하락 시 비중을 확대하는 전략이 유효하다고 조언했다.

박 연구원은 "여전히 여름철 에너지 가격과 정부의 전기요금 정책에 대한 불확실성이 남아 있어 상황의 변화에 따라 투자의견을 재차 수정해야 할 수도 있겠으나, 몇 년간 지속됐던 최악의 상황에서 벗어나기 시작한 것은 분명해 보인다"고 강조했다.

![먹을 사람 없고 귀찮아서…"김장, 안 하고 사 먹어요" [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098061.jpg)