IBK투자증권은 19일 한화에어로스페이스에 대해 방산 위주의 사업 재편과 수출 증가, 한화오션을 통한 사업 영역 확대가 긍정적인 영향을 미칠 것이라며 목표주가를 기존 11만 원에서 16만 원으로 상향 조정했다. 투자의견은 ‘매수’를 유지했다.

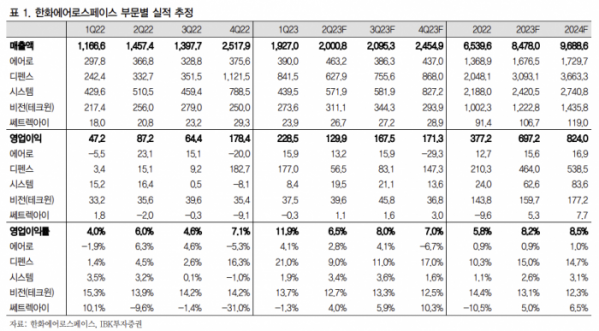

이상현 IBK투자증권 연구원은 “2분기 실적은 매출액 2조 원, 영업이익 1299억 원으로 컨센서스에 대체로 부합할 전망”이라며 “에어로 부문은 항공산업 회복세에 따라 LTA 매출과 GTF 엔진 인도대수 증가가 전망되며, 디펜스 부문은 1분기 폴란드향 갭필러 물량 인식 등으로 마진율이 높았으나 2분기는 다소 정상화할 것으로 예상된다”고 설명했다.

이 연구원은 “다만 FA-50 엔진 납품이 반영되고 있고, 하반기에는 폴란드향 K9, 천무의 매출 인식이 늘어나며 다시 두 자릿수 영업이익률을 기록할 것으로 예상한다”고 내다봤다.

그는 “디펜스 부문의 2023년 말 수주 잔고는 26조9000억 원 수준으로 추정한다”며 “2023년 신규 수주는 10조2000억 원 수준으로 추정하는데, 주로 폴란드 2차 계약이 8조 원 이상 될 것으로 전망한다. 루마니아 K9 1조 원 이상, 호주 레드백 5조 원 전후 등이 수주 플로우에 가능성 높게 자리 잡고 있다”고 내다봤다.

이어 “한화오션(대우조선해양) 딜은 클로징됐으나 한화에어로스페이스에 연결로 반영할지 지분법으로 반영할지 회계법인의 판단 여부는 6월 말 정도에 결정될 것으로 보인다”며 “지분법으로 반영될 가능성이 높은데, 한화오션의 2023년 컨센서스는 매출액 7조8000억 원, 영업이익 309억 원이며 2024년부터는 순이익에서도 흑자전환이 전망된다”고 강조했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)