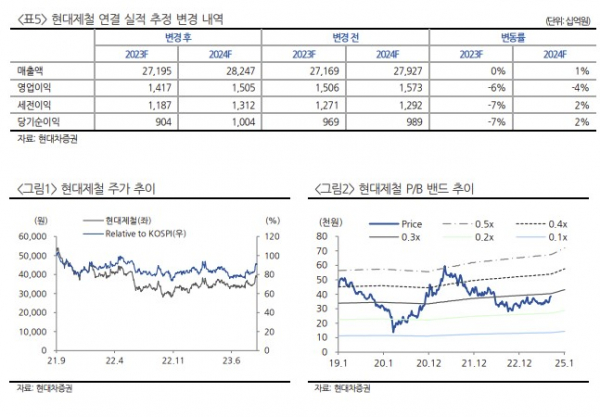

현대차증권은 8일 현대제철에 대해 하반기 실적이 둔화해도 동사 수익성 대비 역사적으로 저평가돼있어 하방리스크가 제한적이라며 투자의견 매수를 유지하고 목표가를 기존 4만8000원에서 5만4000원으로 12.5% 상향 조정했다. 전 거래일 기준 현재 주가는 3만8550원으로 최선호주를 제시했다.

박현욱 현대차증권 연구원은 "3분기 별도 매출액 5조4095억 원, 영업이익 2588억 원, 세전이익 2113억 원으로 영업이익은 지난해 같은 기간보다 -25%, 전분기대비 -39% 예상된다. 연결 영업이익은 2831억 원으로 전년동기대비 -24%, 전분기대비 -39% 예상된다"고 했다.

이어 "실적 둔화는 주택분양 감소 등 전방산업의 영향으로 봉형강 수요가 부진하고 글로벌 철강 업황 부진으로 판가 하락으로 스프레드도 축소될 것으로 예상되기 때문"이라며 "하지만 국내 열연 수출단가는 7월을 연중 저점으로 8월부터 반등하여 바닥에서 개선될 것"이라고 했다.

철강 주가의 동행지표인 중국 철강 가격은 톤당 500달러 중반에서 바닥을 확인하며 상당히 견조한 모습이다. 수요가 부진하고 중국 조강생산량이 증가했음에도 중국 철강산업의 손익이 한계 수준을 밑돌며 역사적으로 낮아 가격 지지요인으로 작용하고 있다. 바오스틸이 어려운 업황에도 10월 가격까지 3개월 연속 내수가격을 인상한 것도 같은 맥락이다.

중국 정부는 최근 직접적인 부동산 부양책을 발표했다. 2015년, 2016년과 달리 정책의 강도나 업황 개선 속도가 더디어도 투자심리는 저점을 확인했고 나아질 것이며 하반기 주력 품목 가격 인상이 기대된다.

박 연구원은 "동사가 국내 봉형강 1위 업체이지만 주가는 봉형강 업황보다 중국 포함한 글로벌 철강 시황에 민감하였다"며 "이번 정책 효과 여부를 떠나서 기대가 없었던 투자심리를 고려하면 주가에는 긍정적일 것으로 예상된다. 중국 바오스틸은 올해 생산량을 동결한다는 중국 정부의 방침을 재확인하였으며 유효하다면 남은 9월부터 12월까지 조강 생산량은 지난해 같은 기간보다 8% 감소해야 하며 수급에 긍정적일 것"이라고 했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)