메리츠증권이 삼성전기에 대해 재고조정 마무리 국면에 진입해 4분기 실적이 개선될 것으로 전망했다. 투자의견은 기존 ‘매수’, 목표주가는 18만 원을 유지했다. 전 거래일 기준 종가는 13만9600원이다.

13일 양승수 메리츠증권 연구원은 “삼성전기 2023 애널리스트 데이에서 삼성전기의 전장용 적층세라믹콘덴서(MLCC) 경쟁력을 확인했다”며 “우선 전장용 MLCC는 2022년~2028년 글로벌 MLCC 시장 성장(연평균 6.5%)을 뛰어넘는 성장(연평균 11.0%)이 예상된다”고 했다.

양 연구원은 “이런 고성장은 자동차 내 E-파워트레인, 세이프티&ADAS, 인포테인먼트 기능 채택 증가에 기인한다”며 “이 중 세이프티&ADAS, 인포테인먼트의 위주로 전장용 MLCC 탑재량이 증가하고 있는데, 고성능 IT 제품과 유사한 초소형&고용량화 제품의 니즈가 증가하며 삼성전기의 경쟁력이 부각되고 있다”고 했다.

그는 “E-파워트레인 부문도 고압에 이어 고온 라인업을 성공적으로 출시‧확대하는데 성공해 경쟁사들과의 점유율 격차 축소가 기대된다”며 “생산능력(CAPA) 측면에서는 부산공장 규모의 2배인 필리핀 공장이 내년부터 가동되며 부산공장 규모의 3배인 중국 천진 공장도 점진적으로 전장용 MLCC 생산이 확대되고 있다”고 했다.

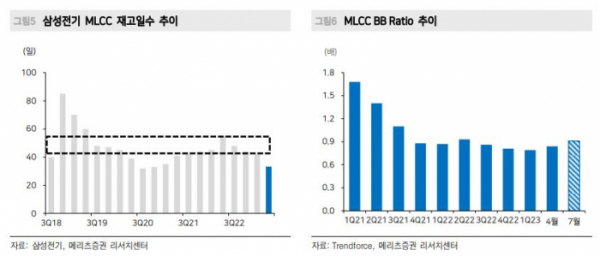

양 연구원은 “삼성전기의 3분기 영업이익 추정치를 기존 추정치(2600억 원)에서 2244억 원으로 13.7% 하향한다”며 “8월을 기점으로 본격적인 셀인 물량 증가가 확인되나 높았던 부품 재고로 중화권 고객사들의 주문 강도가 약했던 것으로 파악된다”고 했다.

그는 “재고조정이 마무리 단계에 진입한 부품은 주문량이 점진적으로 증가하고 있다”며 “이에 따라 통상적인 재고조정 시즌인 4분기에는 주문 증가와 국내 고객사 신모델 출시로 출하량 증가가 가능하다고 판단한다”고 했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)