(출처=다올투자증권)

다올투자증권은 1일 한화에어로스페이스에 대해 ‘4분기에 대박’이라며 ‘’매수’를 추천했다. 목표주가는 14만 원을 유지했다.

최광식 다올투자증권 연구원은 “PW사 RSP(국제공동개발사업) 충당금이 반영되며 4분기 부터 시작되는 강력한 이익 턴어라운드만 바라보게 되었다”며 "방산 업종 내에서 폴란드 외에도 이집트, 호주 레드백 등으로 가장 턴어라운드가 강력할 전망”이라고 전했다.

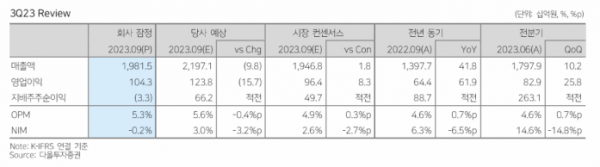

3분기 한화에어로스페이스의 실적은 연결 매출 1조9815억 원, 영업이익 1043억 원으로 각각 전년 동기 대비 31%, 65% 증가했다. 영업이익은 한화시스템의 서프라이즈, 지상방산의 수출 증가로 기대에 부합했다.

다만 한화오션에서 860억 원(추정)의 지분법이익기여에도 불구하고 지배순이익 33억원이 적자전환했는데 이는 PW 사와의 GTF엔진 RSP 리콜로 1560억 원 적자 비용이 반영됐기 때문이란 분석이다.

최 연구원은 “악재가 실적에 빨리 반영된 점은 다행”이라며 “최대 규모 리콜이지만, 영업외 추당금이 항공사들의 영업손실을 보전해주는 성격이어야 향후 GTF 엔진 판매에 차질이 없을 것”이라고 전했다.

이어 “4분기를 시작으로 내년에 K9의 폴란드와 호주 납품, 천무의 납품이 꾸준해 연간으로 증익 될 것”이라며 “2025년에는 이집트 K9 양산, 2026년에는 호주 레드백이 더해지면서 지상 방산이 주도하는 실적 턴어라운드가 계속될 것”이라고 강조했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)