(출처=유진투자증권)

유진투자증권은 13일 네오위즈에 대해 대형 신작 가시화까지 실적 성장의 부담이 존재한다고 말했다. 목표주가는 기존 5만6000원에서 3만 원으로 하향했으며, 투자의견은 매수에서 HOLD로 하향했다.

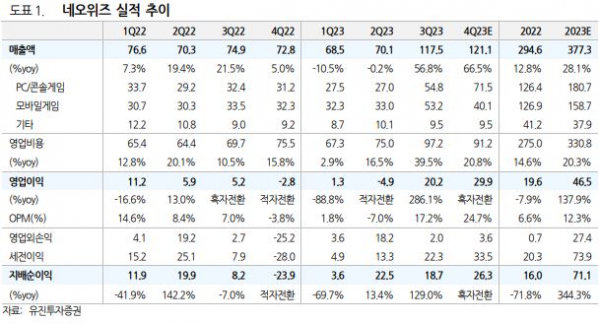

정의훈 유진투자증권 연구원은 “3분기 매출액은 1175억 원, 영업이익 202억 원으로 영업이익 컨센서스인 434억 원을 하회했다”면서 “9월 19일 출시된 ‘P의 거짓’의 3분기 판매량은 64만장으로 시장 기대치를 하회했지만 출시 한달째 100만장 판매를 달성한 것을 미뤄 볼 때 판매량이 4분기로 이연됐음을 확인했다”고 전했다.

이어 정 연구원은 “모바일은 6월 출시된 ‘브라운더스트2’매출이 온기 반영됐고 6월 파우게임즈 연결 편입 효과도 반영됐는데, 3분기 실적 출시 및 파우게임즈 연결 편입으로 전반의 비용상승이 있었다”면서 “P의 거짓의 초반 판매량 지표 부진 우려가 있었으나 올해 150만장 판매량 달성은 무난할 전망”이라고 했다.

아울러 그는 “메타크리틱 80점, 스팀 유저 긍정 평가 비율도 높아 동사의 개발력에 대한 검증은 성공적이었다는 평가지만 플랫폼 특성상 중장기적 수익을 기대하긴 어려워 내년 실적에 대한 우려는 존재한다”면서 “내년 상반기 예정 신작들이 모두 경쟁이 치열한 모바일 게임이라는 점을 감안할 때, 다음 대형 신작 가시화까지 실적 성장의 부담은 존재한다”고 말했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)