신한투자증권, 투자의견 ‘매수’ 유지…‧목표주가 4만9000원으로 하향

신한투자증권이 현대건설에 대해 1분기부터 실적 성장이 회복될 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 5만3000원에서 4만9000원으로 하향 조정했다. 전 거래일 기준 종가는 3만3450원이다.

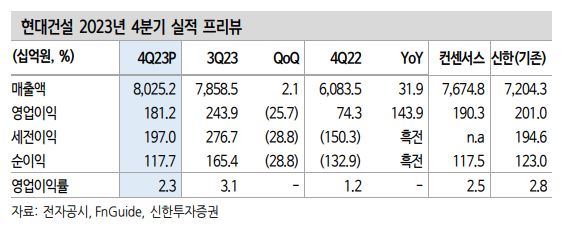

10일 김선미 신한투자증권 연구원은 “지난해 4분기 연결실적은 매출액 8조 원, 영업이익 1812억 원으로 영업이익 기준 컨센서스(시장 전망치)를 4.8% 하회할 것”이라며 “주택부문 고성장과 국내외 플랜트 공정률 확대로 매출액은 컨센서스를 상회하나, 일회성 비용이 다수 반영되는 것으로 파악된다”고 했다.

김 연구원은 “중요한 것은 올해 실적 방향성(실적 추정치 변경 여부)”이라며 “일회성 비용의 상세 내역 확인이 필요하지만, 최근 수주한 대형 현장들의 공정률이 아직 낮은 점을 고려하면 올해 실적에 영향은 제한적일 것”이라고 봤다.

그는 “올해에는 현대차그룹 전기차공장, 사우디 대형 플랜트 등의 매출 비중이 높아지는 만큼 일회성 비용 발생 가능성은 작아질 전망”이라며 “1분기부터 실적은 성장을 회복할 것으로 기대한다”고 했다.

김 연구원은 “해외수주 성과는 올해에도 기대할 만하다”며 “현재 입찰결과 대기 중인 안건은 사우디 사파니아(20억 달러‧1분기 수주유력), NEC GOSP(약 10억 달러‧수의계약), 사우디 네옴시티 2건(각 20억 달러), UAE 루와이스 LNG(9억 달러‧하반기) 등”이라고 했다.

그는 “올해에도 사우디 안건 비중이 높아 반복 수주를 통해 확보된 원가 경쟁력을 활용할 수 있을 전망”이라며 “이를 기반으로 올해 해외수주 가이던스는 지난해 목표를 상회할 가능성이 크다”고 했다.

그러면서 “해외부문의 비중은 점차 확대돼 2025년부터는 현대건설의 실적과 주가를 주도하는 메인 사업부문이 될 것”이라고 덧붙였다.

또 “수익성에 대한 투자자 우려가 컸던 만큼 현대건설이 업종 대비 아웃퍼폼(시장 수익률 상회) 하는 데에는 시간이 필요해 보인다”면서도 “실적보다는 신사업 성과가 주가를 견인할 가능성이 크며, 사업부지‧구매자 확보로 사업화가 빠를 소형모듈원전(SMR)이 주가 트리거가 될 것”이라고 했다.

!["이미 결제된 선수입니다"…본격 막 올린 스토브리그, '변수'는 없을까? [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2098040.jpg)