하나증권, 투자의견 ‘매수’ 유지…목표주가 11만 원으로 상향

하나증권이 KT&G에 대해 부동산 개발 매출 감소로 1분기 실적이 시장 기대치를 소폭 밑돌 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 10만3000원에서 11만 원으로 상향 조정했다. 전 거래일 기준 종가는 9만900원이다.

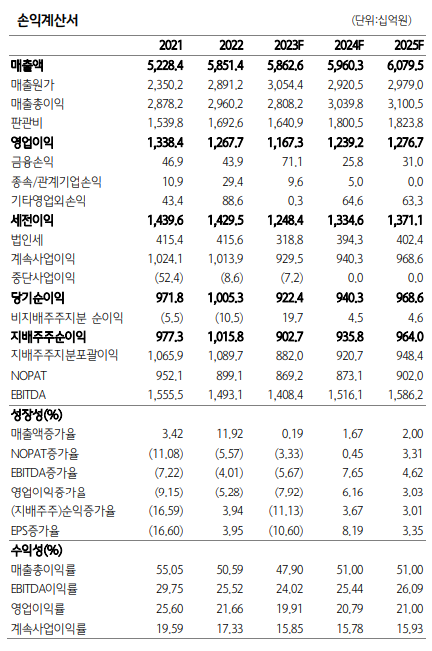

11일 심은주 하나증권 연구원은 “1분기 연결 매출액과 영업이익은 각각 1조3882억 원, 2764억 원으로 추정한다”며 “KGC를 제외한 단독 매출액과 영업이익은 각각 7838억 원, 2166억 원으로 예상한다”고 했다.

심 연구원은 “국내 궐련 총수요가 전년 동기보다 소폭 감소할 것”이라며 “KT&G 궐련 매출액은 전년 동기보다 2% 내외 감소할 것”이라고 전망했다.

그는 “궐련 수요 부진에도 불구하고 면세 수요 회복에 기인해 평균판매단가(ASP)가 상승하면서 물량 감소 폭을 일부 상쇄할 것”이라며 “국내 NGP 매출(스틱+디바이스)은 전년 동기보다 8% 증가할 것”이라고 했다.

심 연구원은 “수출+해외법인 담배 매출은 전년 동기보다 10.0% 증가할 것”이라며 “사측은 올해 궐련 수출+해외법인 매출 성장 타깃을 전년 동기 대비 24%로 제시했다”고 했다.

그는 “이는 1조4000억 원에 육박하는 수치”라며 “판가 인상 효과를 차치하더라도 인도네시아 시장 지배력 확대와 신시장 육성(아프리카‧중남미 등)을 통해 두 자릿수 물량 성장을 도모할 것”이라고 했다.

심 연구원은 “과거 중동을 중심으로 수출 성장이 두드러졌던 2015년~2016년 KT&G 주가는 큰 폭 상승한 바 있다”며 “올해는 궐련과 더불어 NGP 스틱 수출도 유의미하게 증가할 것으로 예상되는 만큼 수출 확대가 재차 부각될 것”이라고 했다.

심 연구원은 “KT&G는 향후 3년간 자사주 1조 원 매입과 1조8000억 원 규모의 배당 결정을 발표해 매입한 자사주는 매년 소각할 방침”이라며 “실제 KT&G는 지난해에도 자사주 장내 매입 후 전량 소각(유통 물량 약 3% 해당)을 이행한 바 있다”고 했다.

그는 “9일 새롭게 선임된 방경만 대표이사가 약 3억 원의 주식 매입(3270주)을 공시했다”며 “자사주 매입을 통해 ‘책임 경영 및 주주가치 제고’에 대한 의지를 피력한 만큼, 중장기 적극적인 주주환원정책이 더욱 탄력을 받을 것”이라고 했다.

그러면서 “이는 최근 정부의 ‘밸류업 프로그램 도입’과도 일맥상통하는 만큼 주가에 긍정적 영향을 미칠 것”이라고 덧붙였다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)