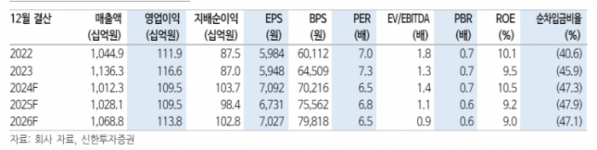

신한투자증권은 25일 SNT모티브에 대해 방산과 환율의 수혜주라며 투자의견을 매수로 유지했다. 목표주가도 전과 같은 5만4000원을 제시했다.

SNT모티브의 1분기 매출은 전년 동기 대비 22% 감소한 2220억 원, 영업이익은 18% 줄어든 220억 원으로 컨센서스를 14% 밑돌았다.

정용진 신한투자증권 연구원은 "수익성은 영업이익률(OPM)이 9.9%로 견조했으나 매출 감소가 예상보다 컸다"며 "시장의 우려가 컸던 GM 볼트 단산의 영향이 완벽하게 적용됐고 DU 매출이 0에 수렴해 자품 사업부 매출이 전년 동기 대비 39% 줄어든 630억 원에 그쳤다"고 설명했다.

이어 "수익성을 방어할 수 있었던 요인은 HEV와 방산의 성과 덕분"이라며 모터 사업부 매출은 1060억 원으로 양호했고 방산을 포함한 기타 사업부 매출도 18% 증가한 461억 원으로 선방했는데 방산 수출이 분기 200억 원으로 역대 1분기 매출 중 최고점을 기록했다"고 말했다.

하이브리드차(HEV) 및 방산 업황은 이후에도 견조할 것이라는 전망이다. 정 연구원은 "전기차(EV)수요 둔화의 영향 속에서 소비자들의 HEV 선호가 지속되고 있고 완화된 미국 연비 규제 최종안도 HEV 생산을 독려하고 있다"며 "방산 부문은 국내 유일한 소형 화기 전문 업체라는 점을 감안하면 글로벌 소형 화기 수요 개선의 수혜가 예상되고 수출 증가 시 원화 약세에 따른 환 효과도 긍정적으로 반영될 것"이라고 내다봤다.

정 연구원은 "SNT는 숨겨진 방산·환율 수혜주"알며 "전기차 사업부에 대한 우려가 컸지만 예견된 변화에 선대응해 높은 수익성을 유지하고 있고 전기차 사업은 다운사이드보다 업사이드 리스크에 대한 고민이 필요한 시점"이라고 했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)