하나증권, 투자의견 '매수'ㆍ목표주가 20만 원 유지

하나증권은 21일 SK가스에 대해 국내 시장에서 높은 시장 점유율을 유지하고 있고, 독보적인 사업 모델을 가지고 있으며 원가 환경이 우호적이라는 점에서 투자 의견을 '매수', 목표 주가를 20만 원으로 유지했다.

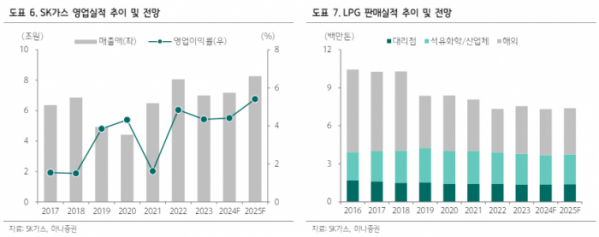

유재선 하나증권 연구원은 "SK가스는 국내 액화석유가스(LPG) 시장에서 높은 점유율을 확보하고 있어 안정적 수익을 기록하는 점이 특징"이라며 "신규 사업인 발전업이 올해부터 시작되고 2025년에 온기로 반영되기 때문에 실적 변동성은 빠르게 완화될 것으로 기대된다"라고 전했다.

이어 "다만 연간 단위로 연속적 관점에서 실적을 관찰할 때는 문제가 없지만, 분기 단위로는 원자재 가격 변화에 따라 변동성이 불가피하게 확인된다"라며 "사업의 특성상 영업실적과 영업 외 실적 모두 파생상품거래 손익 관련 영향이 클 수밖에 없기 때문"이라고 설명했다.

하나증권에 따르면 액화천연가스(LNG)-LPG Duel Fuel 발전소를 가동하는 것은 세계 최초인 만큼 SK가스의 발전사업 모델은 상당히 독보적이다. 이는 LPG 저장시설을 보유하고 있었고 LNG 터미널도 신규로 건설하면서 두 가지 연료를 모두 인접 지역에서 공급받을 수 있어서 가능한 사업 모델이라는 설명이다.

유 연구원은 "LPG는 대체로 유가에 연동되나 LNG는 개별 수급 이슈에 영향을 받는다"라며 한국 전력 시장은 원가 중심으로 운영되는 체계이기 때문에 발전 연료의 단가를 낮출 수 있다면 이용률과 실적 두 가지 측면에서 유리한 위치를 점할 수 있다"라고 말했다.

이어 "최근 유가 변동성이 크지만, 연초 대비 높은 수준이고 열량 기준으로 아시아 LNG 또는 미국 LNG 대비 가격이 높은 상황으로 보인다"라며 "직수입을 통해 경쟁 요금인 한국가스공사의 평균요금제 대비 낮은 수준으로 가스를 도입할 수 있는 환경이다"라고 밝혔다.

그는 "2023년에 제시된 기존 가이던스 연간 1조 원 매출액, 2300억 원 세전 이익 달성에는 무리가 없을 전망"이라며 "투자 의견을 '매수', 목표 주가를 20만 원으로 유지한다"라고 의견을 밝혔다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)