(출처=NH투자증권)

NH투자증권은 28일 신세계인터내셔날에 대해 예상보다 장기화하는 소비경기 부진에 실적 회복이 더딜 것으로 전망했다. 목표주가를 기존 2만2000원에서 2만1000원으로 하향하고 투자의견 ‘매수’를 유지했다.

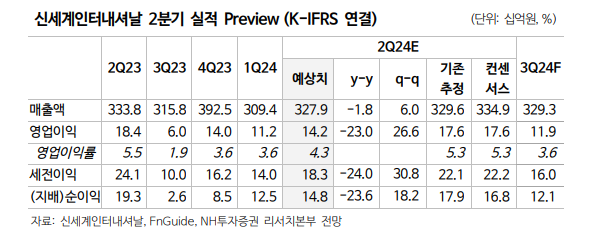

정지윤 NH투자증권 연구원은 “신세계인터내셔날의 2분기 연결기준 매출액은 전년 대비 2% 감소한 3279억 원, 영업이익은 23% 줄어든 142억 원으로 영업이익이 컨센서스를 하회할 것으로 추정한다”고 밝혔다.

정 연구원은 “화장품 부문은 다수의 자체 브랜드를 소유하고 있어 성장 잠재력이 존재하며, 비디비치를 제외하면 대체로 성장을 시현하며 선방하고 있다”면서도 “아직 일본, 미국 등 수출 판로 개척이 상대적으로 더디다”고 분석했다.

이어 “별도 기준 패션 부문 매출액은 26% 감소한 1038억 원, 영업이익은 54% 줄어든 30억 원으로 각각 추정한다”며 “연내 OTB 그룹 브랜드 매출 기저가 상존하며, 내수 소비 부진에 따른 이익 턴어라운드 시점이 지연되고 있어 긴 호흡으로 접근할 필요가 있다”고 설명했다.

그러면서 “코스메틱 부문 매출액은 9% 증가한 1017억 원, 영업이익은 10% 감소한 59억 원을 추정한다”며 “수입 브랜드는 향수 브랜드(로에베) 론칭 등에 힘입어 매출 성장 시현 전망이며, 자체 브랜드는 올리브영 입점을 통해 매출 지속 성장 중”이라고 덧붙였다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)