DS투자증권, 투자의견 ‘매수’ㆍ목표주가 19만 원으로 유지

DS투자증권은 31일 한미반도체에 대해 고대역폭메모리(HBM)는 대체될 수 없으며 TC본더 매출도 꾸준하다며 투자 의견을 '매수', 목표 주가를 19만 원으로 유지했다.

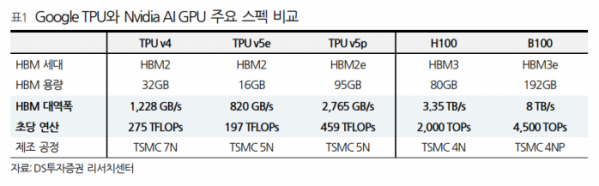

이수림 DS투자증권 연구원은 "애플 인텔리전스의 초기 단계 훈련에 구글의 텐서 프로세싱 유닛(TPU)이 사용된다는 기사가 재부각되며 엔비디아 인공지능(AI) 그래픽처리장치(GPU) 수요 감소 우려가 등장했지만, TPU는 AI GPU의 완전한 대체재가 될 수 없다는 의견이다"라며 "TPU 포함 AI용 주문용 반도체(ASIC) 칩들 역시 HBM을 필수적으로 탑재하기 때문에 HBM의 전체 시장 규모(TAM) 확장 측면에서는 오히려 긍정적이라 판단한다"라고 분석했다.

이어 "TPU는 아직 주요 AI GPU 이상의 성능을 보여주지 못하고 있으며 텐서플로우(TensorFlow) 기반 딥러닝 모델 훈련에 최적화되어 엔비디아의 AI GPU 대비 범용성이 떨어진다"라고 덧붙였다.

이 연구원은 "한미반도체는 2분기 매출액과 영업이익 모두 컨센서스를 상회했다"라며 "2분기 TC본더 관련 매출은 전 동기 대비 67% 상승한 약 859억 원으로 파악하며, 본더 매출비중이 증가하며 영업이익률 역시 1분기 대비 8%포인트(p) 증가했다는 판단이다"라고 설명했다.

더불어 "주요 북미 고객사향 TC본더는 3분기 초부터 양산 라인에 투입될 것임을 고려할 때 3분기 이후 매출 증가에 대한 근거는 더욱 명확해진다"라고 전했다.

그는 "최근 AI 캐즘에 대한 우려 등장으로 반도체 업종 전반 급격한 조정이 진행되면서 동사 주가도 단기에 크게 하락하는 모습이 나타났다"라며 "하지만 현재 AI 시장 경쟁에 뛰어든 클라우드 서비스 사업자(CSP)들이 경쟁력을 확보하기 위해서는 AI 가속기를 다량 구비하여 최대한 많은 데이터를 훈련하는 것이 핵심이다"라고 밝혔다.

아울러 "수익성 하락을 참작하고서라도 AI 투자는 2025~2026년 지속한다는 판단이며 이에 HBM에 대한 수요는 여전히 강하게 지속하고 있다"라며 "동사는 HBM 시장의 성장과 동행하며 중장기적 주당순이익(EPS) 성장의 가시성이 높다"라고 내다봤다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)