삼성증권, 투자 의견 '중립' 유지…목표 주가 6만 원 하락

삼성증권은 13일 천보에 대해 수요와 수율 개선이 필요하고, 2024년 연간 매출도 역성장이 예상된다며 투자 의견을 '중립'으로 유지하고 목표 주가를 6만 원으로 하향했다.

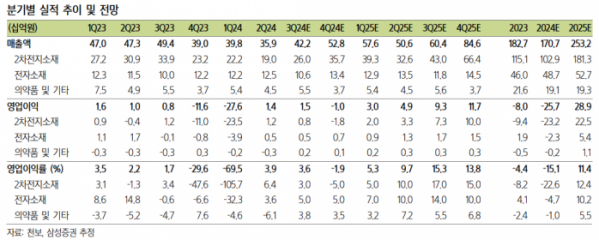

장정훈 삼성증권 연구원은 "2분기 연결 기준 실적은 매출 359억 원에 영업이익 14억 원을 기록했다"라며 "매출은 시장 예상치를 하회했지만 영업이익은 시장 예상과 달리 흑자 전환했다"라고 전했다.

이어 "매출은 전분기 대비 감소했지만, 인식에 대한 회계 적용을 총액법에서 순액법으로 전환한 데 따른 것이고, 영업이익 흑자는 1분기까지 제품 가격 인하에 따른 재고자산 평가 충당금 비용을 상당 폭 반영(1분기 276억 원 규모)하면서 비용 부담이 줄어든 것으로 풀이된다"라며 "부문별로 전자재료는 전년 동기 대비 8.3% 늘어난 반면, 2차전지 소재는 동 기간 38.5% 감소했다"라고 설명했다.

장 연구원은 "P전해질(LiPO2F2)은 중국 내 수요가 양호했지만, LiPF6 가격이 하락함에 따라 전년 동기 대비 45% 감소했고, D전해질(LiBOB)의 경우 전방 수요 부진에 따라 고객 수요가 위축되며 동 기간 72%가 줄어들게 된 상황"이라며 "새로운 성장 동력으로 기대하고 있는 F전해질(LiFSI)은 2분기 시운전을 시작했으나 본격 양산 가동까지는 시간이 걸릴 것으로 보인다"라고 밝혔다.

더불어 "전방 전기차 수요 부진이 일부 거래선의 주문 감소로 이어지는 한편, 제품 판가가 큰 폭으로 하락한 상황에서 단기 급등을 기대하기 어렵고, F전해질 양산 가동 시점에 대해서도 보수적인 접근이 타당해 보인다"라며 "2024년 연간 실적 전망은 매출 1707억 원, 영업 적자는 257억 원으로 기존 대비 하향 조정했다"라고 말했다.

그는 "목표가를 기존 대비 31% 낮춘 6만 원으로 새롭게 제시한다"라며 "전방 수요 회복 및 신공장 캐파의 본격 가동에 따른 실적 모멘텀 개선의 가시성이 확보되기 전까지는 투자 의견 '중립'을 유지한다"라고 제언했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)