DB금융투자는 27일 LG전자에 대해 양적·질적 성장이 가시화되고 있다며 목표주가를 14만 원으로 유지했다. 투자의견도 전과 같은 매수를 제시했다.

조현지 DB금융투자 연구원은 "LG전자는 기업간거래(B2B), 구독가전, WebOS 실적이 우상향함에 따라 계절성 완화라는 고질적 숙제를 해결해나가고 있다"며 "주력 사업인 생활가전(H&A) 매출액 가운데 B2B 가전 비중은 20%대, 구독가전 비중은 5%대에 달하며 안정적인 수익 기반이 확대되고 있기 때문"이라고 말했다.

이어 "구독가전 실적은 베스트샵을 통해 업셀링 전략과 서비스매출 연계가 병행되며 고성장을 시현하고 있다"며 "하드웨어 대비 수익성이 높은 WebOS 사업은 광고, 커미션, 컨텐츠 등 사업모델을 확대함으로써 전사 수익성의 중장기적 개선에 기여할 것으로 보인다"고 내다봤다.

올해 3분기 별도 기준 매출액은 전년 동기 대비 6.4% 증가한 17조2502억 원, 영업이익은 6.9% 감소한 7669억 원으로 예상됐다.

조 연구원은 "아쉬운 가전 수요에도 불구, H&A는 그간 입증한 LG 브랜드 경쟁력을 토대로 매출액 8조1000억 원, 영업이익 4874억원의 무난한 실적을 기록하며 전사 실적에 기여할 것으로 보인다"며 "최근 커진 해상운임 우려와 관련해, 비용 상승은 불가피하지만 생산지 분산 전략과 전년 대비 우호적인 조건으로 유지되고 있는 장기계약 고려 시 현재의 우려는 과도하다"고 짚었다.

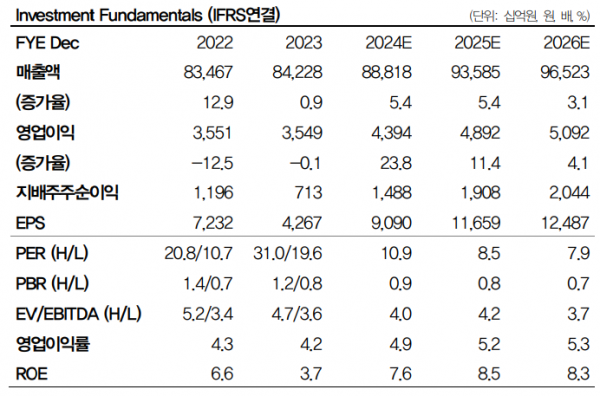

그러면서 "실적의 양적, 질적 성장이 가시화되고 있는 상황에서 12개월 주가수익비율(PER)은 9.3배, 주가순자산비율(PBR)은 0.8배 수준으로 극심한 저평가"라고 분석했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)