SK증권은 12일 SK에 대해 ‘저평가, 변곡점’이라며 ‘매수’를 추천했다. 목표주가는 24만 원을 유지했다.

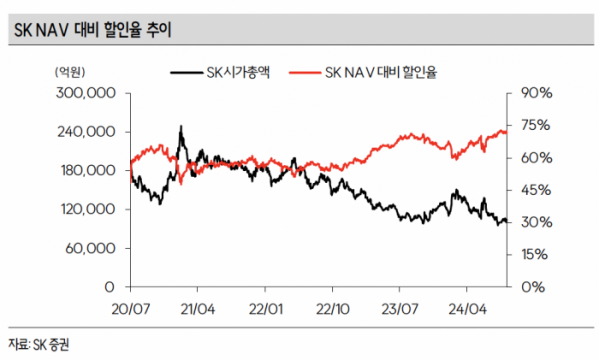

최관순 SK증권 연구원은 “SK의 순자산가치(NAV) 대비 할인율은 71.5%로 일반적으로 50~60%의 할인율

을 기록하는 지주회사 내에서도 높은 편”이라며 “SK 기준 역사적 최대 수준으로 확대됐다”고 전했다.

이어 “SK 저평가 원인은 자체사업 및 비상장자회사 실적부진, 그룹 재무구조에 대한 우려, 지배구조 개편 속에서 불확실성 부각으로 요약할 수 있다”며 “대표적으로 부진했던 자체사업 및 비상장자회사는 머티리얼즈 CIC와 SK실트론을 들 수 있는데, 반도체 경기회복이 올해 1분기부터 회복된 만큼 실적개선의 시차를 고려한다면 하반기부터 본격적인 실적개선 가능성이 높다”고 내다봤다.

그룹 재무구조에 대한 우려는 베트남 원커머스 지분매각(2700억 원) 등 자산 효율화를 통해 재무구조 개선이 진행 중이라는 분석이다.

최 연구원은 “특히 SK 이노베이션과 SK E&S 합병, SK 에코플랜트 유상증자 등 자회사 지배구조 개편을 통해 자본 효율화를 추진하고 있다”며 “올해 4분기에는 자회사 지배구조 개편이 마무리될 것으로 예상 돼 SK에 대한 저평가는 점진적으로 해소될 전망”이라고 강조했다.

그러면서 “SK 이노베이션과 SK E&S 합병, SK 에코플랜트 유상증자가 마무리되는 4분기 이후 관련 불확실성이 해소되고 사업적 시너지 창출을 기대할 수 있을 것”이라며 “연내에는 밸류업 관련 공시 가능성이 높은데 자사주 매입 및 소각, 배당확대 등이 구체화 될 가능성이 높아 현 시점이 주가의 변곡점이 될 가능성이 높다”고 예측했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)