한국금융연구원 '2024년 상반기 국내은행 수익성, 건전성 현황 및 향후 전망'

“부실채권‧부동산PF, 건전성 관리에 힘써야”

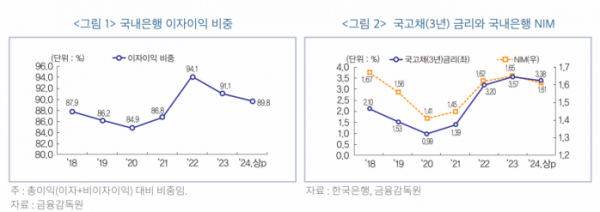

4일 이병윤 한국금융연구원 선임연구위원은 최근 '2024년 상반기 국내은행 수익성, 건전성 현황 및 향후 전망'을 통해 “하반기 NIM은 다소 하락하거나 유지될 수도 있을 것으로 보이지만 대출 규모가 늘기 어려워 하반기 이익 전망이 좋아 보이지 않는다”고 밝혔다.

올해 상반기 국내은행의 당기순이익과 총자산수익률(ROA), 자기자본이익률(ROE)은 전년동기 대비 각각 10.6%, 0.12%포인트(p), 1.82%p 감소했다. 이는 지난해 상반기 특수은행 일회성 이익의 큰 폭 증가에 따른 기저효과다.

또한, 올해 상반기 홍콩 H지수 기초 주가연계증권(ELS) 손실 관련 충당부채 적립에 크게 기인했다. 보고서는 이러한 일회성 요인을 제외하면 당기순이익은 오히려 증가했고 수익성 지표들도 현재보다는 개선됐을 것으로 봤다.

그러나 최근 부동산 가격 상승을 억제하기 위해 정부가 전방위적으로 가계대출을 조이고 있는 데다 상반기에 경쟁적으로 늘린 기업대출이 추가로 증가하기도 어려워 향후 은행의 대출 규모 증가 폭은 매우 작거나 오히려 줄어들 수 있다고 이 연구위원은 지적했다.

그는 “금융 지주가 밸류업을 위해 주주환원정책을 강화하기로 한 상황에서 국제결제은행(BIS) 자본 비율 유지를 위해 위험가중자산(RWA)을 크게 늘리기도 어려워 대출 규모 확대에 신중할 수밖에 없다”고 설명했다.

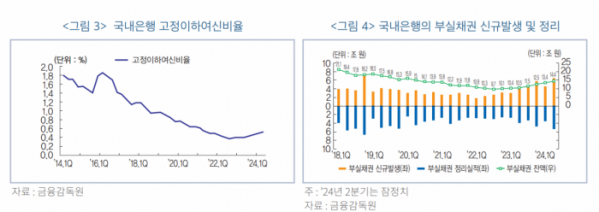

이 연구위원은 “은행들이 부실채권 정리를 많이 함에도 신규부실이 더 많이 늘어나는 데다 연체율도 상승세여서 향후 건전성 관리에 힘써야 한다”면서 “부동산 PF 및 개인사업자대출 중심으로 리스크 관리에 만전을 기할 필요가 있다”고 제언했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)