NH투자증권은 15일 풍산에 대해 3분기 실적은 전분기 대비 감소할 전망이지만 구리 가격 상승 및 방산 실적 증가로 전년 대비 급증할 것으로 예상한다고 했다. 목표주가와 투자의견은 각각 8만 원, 매수로 유지했다.

이재광 NH투자증권 연구원은 “2022년 이후 이익의 절반 이상을 방위사업에서 창출하며 전체적인 성장을 이끌어가고 있는 상황”이라면서 “하지만 12개월 선행 PER 기준 국내 방산 5개사 평균 18배 수준인 반면 동사는 7배 수준에 거래 중인 점을 감안하면 밸류에이션은 여전히 신동사업으로 평가받고 있는 것으로 판단한다”고 설명했다.

이어 이 연구원은 “방위사업 가치가 제대로 반영되지 않는 이유는 신동사업이 매출액의 70〜80%를 차지하고 있고, 신동사업은 구리가공업의 특성상 구리가격 변화에 따라 이익변동성이 크기 때문으로 판단한다”면서 “현재처럼 사업 특성이 이질적인 두 사업이 한 회사에 공존하고 있는 한 밸류에이션 리레이팅에 의한 주주가치 상승은 한계가 있는 것으로 판단한다”고 말했다.

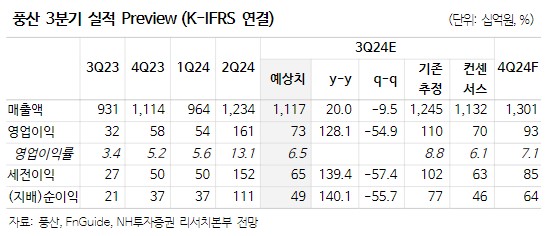

아울러 그는 “3분기 영업이익은 730억 원으로 전분기보다는 감소하겠으나 전년비로는 급증한실적을 기록할 것으로 예상한다”면서 “전분기비 감소는 신동 판매량(가이던스)이 8.6% 감소하는 중에 3분기 평균 구리 가격이 하락했고, 방산 수출이 42.4% 감소(가이던스)할 것으로 전망되기 때문이다. 반대로 전년비 급증은 구리 가격 상승과 방산 매출 증가에 기인한다”라고 했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)