NH투자증권은 5일 SK아이이테크놀로지에 대해 새 고객 확보가 지연되고 있다며 목표주가를 4만6000원으로 기존 대비 6% 낮췄다. 투자의견은 매수를 유지했다.

주민우 NH투자증권 연구원은 "신규 고객 확보 지연 및 캡티브 고객의 판매전망치 하향을 반영해 내년 상각전 영업이익(EBITDA)을 28% 하향했다"며 "다만 신규 고객 확보에 대한 가시성이 높아진 점을 반영해 기존 멀티플 할인율(-10%)은 제거했다"고 말했다.

주 연구원은 "SK아이이테크놀로지의 실적은 SK온과 신규 고객 등 두 축으로 구성되는데 SK온의 출하량은 VW ID.4 상화, 현대차 라인 가동시작 등의 효과로 올해 36GWh에서 내년 56GWh로 개선이 예상된다"고 설명했다.

이어 "신규 고객은 국내 셀 업체 2곳과 북미 주문자상표부착생산(OEM)이 메인으로, 신규 고객향 분리막 판매가 20GWh에 이를 것으로 전망해 캡티브 고객 비중이 올해 82%에서 내년 64~71%로 하락할 것"이라고 전망했다.

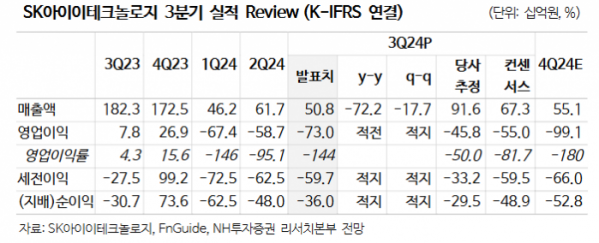

SK아이이테크놀로지의 3분기 매출액은 508억 원으로 전년 동기 대비 72%, 영업손실은 730억 원으로 전년 동기 대비 144% 감소했다. 캡티브 고객인 SK온의 강도 높은 재고조정에 따라 판매량이 감소했고 정비 비중이 높은 분리막 사업의 특성상 낮은 가동률로 인한 대규모 적자가 발생하고 있다는 설명이다.

주 연구원은 "4분기 매출액은 전년 동기 대비 68% 감소한 551억 원, 영업손실은 180% 줄감소한 991억 원으로 더 부진할 전망"이라며 "분리막 판매는 BOSK1 가동을 위한 준비로 소폭 증가할 것으로 보이나 연말 비용 반영으로 수익성은 큰 폭 둔화가 불가피하다"고 했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)