美 기준금리 1%P 올라갈 경우 국내 위험가구 비율 10.3% 상승… 부동산 하락 맞물리면 더 큰 충격

9년 반 만의 미국 금리인상이 국내 가계부채에 뇌관으로 작용할지 주목된다.

금리 인상기에 대비해 1200조원에 달하는 가계 부채관리가 제대로 이뤄지고 있는지가 초점이다. 특히 미국 금리 인상이 예고된 이후인 지난해 하반기 정부는 내수활성화 명목으로 부동산 금융규제를 풀어 가계부채 증가 속도가 더 가팔라졌다는 점에서 위기감이 커지고 있다.

17일 한국은행 통계에 따르면 국내 가계부채 규모는 1166조원(9월 말 기준)이고 올해 안에 1200조원을 넘어설 전망이다.

정부는 가계부채 규모가 소비위축을 가중시키는 부작용을 지닌다는 점은 인정하면서도 가까운 시일 내 금융시스템 불안으로 이어질 가능성은 낮다는 입장이다.

그러나 가계부채는 미국의 금리 인상과 중국 경기 성장 둔화 등 대·내외적 악재와 맞물려 국내 경제에 커다란 충격을 줄 ‘시한폭탄’이 될 수 있다는 우려가 제기되고 있다.

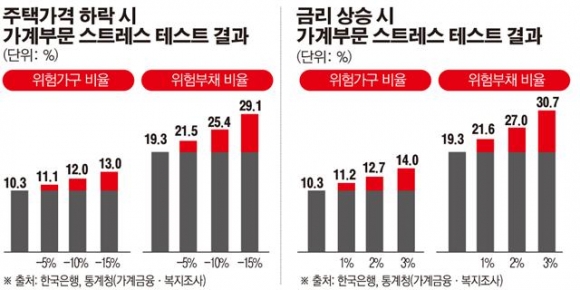

한은은 미국의 정책금리 인상으로 가계부채가 입을 충격을 예상하기 위해 스트레스 테스트(위험관리 예상 실험)를 실시했다. 한은이 올해 6월 발간한 금융안정보고서에 따르면 금리가 100bp(1%포인트), 200bp(2%포인트) 및 300bp(3%포인트) 상승할 때 위험가구 비율은 10.3%에서 각각 11.2%,12.7% 및 14.0%로 높아졌다.

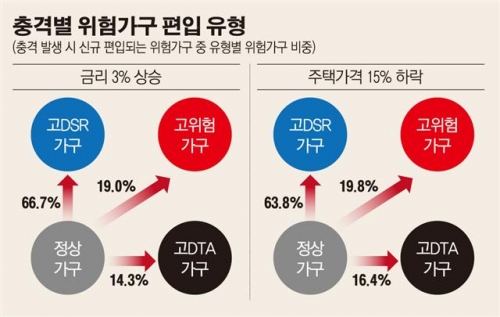

위험가구는 총부채원리금상환비율(DSR)과 총부채/총자산비율(DTA)이 모두 높은 ‘고위험 가구’와 소득에 비해 부채상환 부담이 지나치게 높은 ‘고DSR 가구’, 자산에 비해 과도한 부채를 보유한 ‘고DTA 가구’를 말한다.

위험부채(위험가구가 보유한 총부채) 비율은 19.3%에서 순서대로 21.6%, 27.0%, 30.7%로 상승하는 것으로 나타났다.

한은은 “위험부채 규모가 위험가구 수에 비해 금리 상승 충격에 더욱 민감하게 반응하는 것은 보유 부채 규모가 큰 가구일수록 금리 상승으로 인한 원리금상환 부담이 가중돼 위험가구로 편입될 가능성이 높기 때문”이라고 분석했다.

한은은 이 경우 자영업자는 물론 고액자산가나 빚을 내 집을 산 자가 거주자도 빚을 갚지 못할 위험이 상대적으로 커질 것으로 분석했다.

미 연방준비제도 위원들의 금리 전망을 익명으로 기록한 ‘점도표(dot plot)’에 따르면 내년 4차례 금리인상과 함께, 현재 제로(0) 금리 수준인 기준금리가 최종적으로 3.5%로까지 오를 것으로 관측된다.

미 연준은 시장 상황을 보고 금리를 인상할 예정이지만, 스트레스 테스트상 국내 기준금리의 2%포인트 상승 시나리오가 과도한 가정은 아니다.

인구 감소와 같은 인구구조 변화 등의 요인으로 주택가격이 하락할 가능성을 배제할 수 없는 점까지 고려하면 가계부채의 잠재 위험은 예상보다 크다는 지적이 나온다.

다만 미국의 금리 인상이 이미 오래전부터 예견돼왔던 사안이었기 때문에 금융당국도 이에 대비한 부채관리를 지속적으로 진행 중이다.

가계부채와 관련한 정부의 대책은 미국의 금리 인상과 같은 대내외 여건 변화로 시장상황이 나빠지더라도 대출이 부실화되지 않도록 ‘부채의 질적 개선’에 초점을 맞추고 있다. 안심전환대출과 같은 정책을 통해 고정금리·분할상환을 정착시켜 금리 인상 리스크를 낮추자는 의도다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)