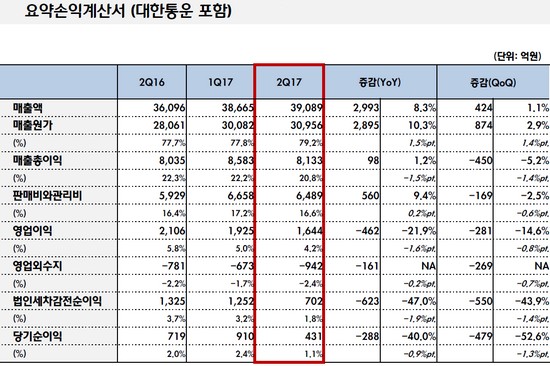

CJ제일제당은 4일 2분기 연결기준 영업이익이 1644억 원으로 전분기대비 14.59%, 전년동기대비 21.94%씩 떨어졌다고 공시했다. 같은 기간 매출액은 3조9089억 원으로 전분기대비 1.10%, 전년동기대비 8.29%씩 늘었으나 순이익은 431억 원으로 각각 52.60%, 40.01%씩 감소했다.

사업부문별로 식품사업은 주력 가공식품 판매 호조와 신제품군의 글로벌 확대로 매출액이 지난해보다 13.2% 늘어난 7133억 원을 벌었다. 하지만 원당과 대두 가격 상승 및 전략성 경비 증가 영향으로 영업이익은 35.8% 떨어진 542억 원을 기록했다. 이에 영업이익률은 4.6%로 지난해보다 3%포인트 낮아졌다. 회사 관계자는 “최근 원당가격이 하향 안정세를 보이고 있어 하반기부터는 식품사업의 수익성이 개선될 것으로 예상된다”라고 설명했다.

바이오부문 매출은 주요 제품인 L-메치오닌 판가 하락에도 대부분의 아미노산 판매량이 늘며 전년비 2.9% 증가한 4692억 원을 기록했다. CJ제일제당의 L-메치오닌과 핵산 판매량은 모두 지난해보다 20% 이상의 성장률을 기록했다. 바이오부문 영업이익은 지난해보다 10.4% 늘어난 329억 원을 달성했다. 고수익 제품인 핵산 및 발린의 판매량이 지난해와 비교하면 증가했고, 트립토판의 글로벌 판가가 상승해 수익성이 개선됐다.

전체 매출의 약 70% 이상이 해외에서 발생하는 생물자원부문의 매출액은 5446억 원으로 전년비 4.4% 증가했다. 전체 사료 판가가 약 7%가량 하락했지만 인도네시아와 베트남 등 주요 진출국가의 사료 판매량이 전년 대비 두 자리 수 이상 늘며 성장성을 유지했다. 회사는 하반기에 베트남 축산 시장이 회복세에 접어들고 인도네시아 지역 사료 판가가 인상될 여지가 있어 수익성이 회복될 것으로 예상하고 있다.

회사 관계자는 “미국과 중국 시장에서의 본격 성장과 베트남 등 동남아 신규 시장 공략을 통해 해외 식품 매출 증가에 박차를 가할 계획”이라며 “바이오 사업의 제품 포트폴리오 확대를 지속해 수익성을 높이고, 생물자원의 해외 사업 경쟁력도 강화한다”고 밝혔다. 특히 전 사업부문의 R&D 역량이 집중된 통합연구시설을 기반으로 R&D 경쟁력을 더욱 강화해 글로벌 시장에서 통하는 혁신 기술, 혁신 제품 개발을 지속할 계획이라고 전했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)