11월 코스피 상장실질심사 청구하고, 내년 2월 상장 목표…목표가 18만8000원

셀트리온의 코스피 이전 상장이 우여곡절 끝에 결정됐다. 증권업계는 향후 실적 성장과 주가 상승에 긍정적 영향을 발휘할 것으로 전망했다.

셀트리온은 29일 오전 인천시 연수구 송도컨벤시아에서 임시 주주총회를 열고 ‘코스닥시장 조건부 상장 폐지 및 유가증권시장 이전 상장 결의의 건’을 원안대로 승인했다.

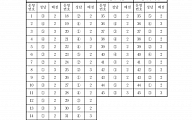

이날 주주총회에는 의결권 있는 발행주식총수 1억2263만5222주의 51.4%인 6272만5702주가 참여해 안건을 결의하기 위한 보통결의 요건을 갖췄다. 참석 주주들 중 위임장을 통해 찬성을 표명한 주식 수는 5452만8490주다. 이는 셀트리온이 발행한 의결권 있는 발행주식총수의 44.7%다.

셀트리온은 이르면 11월 말 코스피 상장실질심사를 청구하고, 내년 2월 상장할 예정이다.

셀트리온의 코스피 이전 상장 요구는 올해 8월 소액주주들의 공식 요청이 제기되면서 시작됐다. 셀트리온 소액주주 운영위원회는 8월 8일 ‘셀트리온의 코스피 이전 상장’을 안건으로 다루는 임시주총 소집을 회사 측에 요청했다.

코스피 이전 상장의 주된 이유는 코스닥 시장의 수익성 악화에 따른 피해가 우려된다는 점이었다. 실제 올 들어 7월까지 코스피 지수는 18.6% 급등했지만, 코스닥 지수는 불과 3% 상승에 머물렀다.

여기에 공매도 등의 문제로 신규 투자가 뜸했다는 점도 주주들의 불만을 자아냈다. 셀트리온은 2012년 4월 금융당국에 불법 공매도 조사를 요청했지만, 결국 공매도 세력은 밝혀지지 않았다. 이듬해 서정진 회장은 ‘공매도 세력과의 전쟁’을 선포하고, 수백억 원의 자사주를 매입 및 회사 매각 등을 추진한 바 있다.

하지만, 이를 둘러싼 논란도 만만치 않았다. 셀트리온의 코스피 이전상장이 현실화될 경우 코스닥 전체 시총 규모가 크게 위축되는 것은 물론, 외국인 보유 지분율도 10%선을 위협받을 것으로 전망됐기 때문이다. 올해 시총 2위 카카오를 코스피에 보낸 데 이어, 대장주 셀트리온까지 내주게 될 위기에 몰린 한국거래소 코스닥본부는 태스크포스(TF)까지 가동해 코스피 이전 만류에 나서기도 했다.

셀트리온의 주가는 8월 코스피 이전 상장 논의가 본격화되면서 상승곡선을 그리고 있다. 이달 21일에는 장중 한 때 15만500원까지 상승하며 상장 이래 최초로 15만 원을 돌파했다. 올해 7월까지만해도 11만5500원에 거래된 주가는 세 달여 만에 30% 이상 급등했다.

증권업계는 셀트리온이 이번 이전 상장에 더해 트룩시마와 허쥬마 등 경쟁력 높은 후속 약물을 출시하며 높은 성장세를 기록할 것으로 전망했다. 미래에셋대우는 셀트리온의 목표주가를 18만8000원으로 제시하며 분석을 개시했다. 김태희 미래에셋대우 연구원은 “항체 바이오시밀러를 글로벌 최초로 개발해 유럽과 미국에서 승인을 받았다. 빠른 출시 및 풍부한 임상 데이터 확보로 수혜를 누릴 것”이라며 “코스피200 편입으로 수급 측면도 긍정적일 전망”이라고 밝혔다.

SK증권은 셀트리온에 대한 투자의견 매수와 목표주가 17만2000원을 제시하며 커버리지를 개시했다. 이달미 SK증권 연구원은 “투자포인트는 국내 바이오시밀러 개발 First Mover(퍼스트 무버)로 안정적인 매출이 발생할 전망이고, 글로벌 시장 확대에 따른 공장 캐파 증설로 장기적인 이익 개선세가 가능하다”며 “코스피 이전 상장에 따른 주가상승 기대감도 있다”고 말했다.

![[정치대학] 박성민 "尹대통령, 권위와 신뢰 잃었다"](https://img.etoday.co.kr/crop/320/200/2101600.jpg)