기준금리에 살짝 후행했던 구 지표와 달리 반응기간 하세월..통화정책 판단 왜곡 우려

한국은행이 최근 새로운 금융상황지수(FCI, Financial Conditions Index)를 발표한 가운데 이 지표가 통화정책 결정을 위한 보조지표로서 제대로 역할을 할 수 있을 것인지에 대한 의구심이 증폭되고 있다. 과거 금융상황지수가 기준금리 변경에 사실상 즉각적으로 반응하면서 통화정책 설명력을 높였었던데 반해, 새 금융상황지수는 그렇지 못한 것으로 보이기 때문이다.

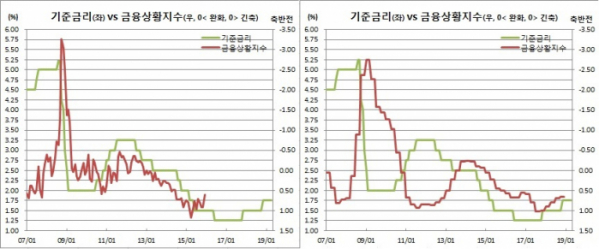

실제 새로운 금융상황지수를 기준금리 흐름과 비교해 보면 금리 인상과 인하에 즉각 반응했던 과거 지수와 달리 새로운 지수는 그렇지 않다. 일례로 글로벌 금융위기 직후 이에 대응하기 위해 기준금리를 2.0%까지 내렸음에도 불구하고, 새로운 지수에 따르면 금융상황은 마이너스(-)1을 훌쩍 넘겨 상당히 긴축적인 것으로 나타나기 때문이다. 당시 이를 기반으로 통화정책을 결정한다면 기준금리를 제로(0) 수준까지 더 낮춰야 한다는 결론이 나온다.

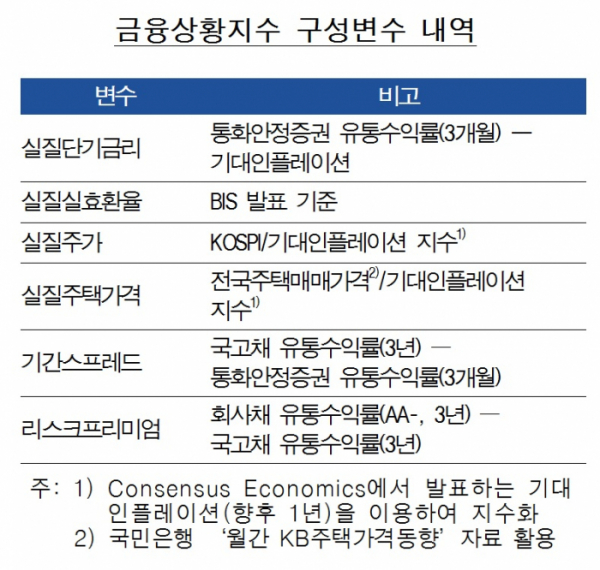

이같은 변경에 대해 한은은 지수 개발 이후 금융여건이 크게 변화한데다, 기존 방식이 금융변수와 실물변수 간 연계성을 충분히 고려하지 못하고 있는 점을 고려해 개편 필요성이 제기됐기 때문이라고 밝혔다. 6개 구성항목은 통화정책 파급경로상 핵심변수라는게 한은측 설명이다. 또, 새로운 금융상황지수는 실물경제 예측면에서 유용성이 높고, 금융상황 완화시 총수요가 확장(국내총생산 격차(GDP갭) 상승)하며, 지수의 안정성도 높다고 평가했다.

금융상황지수란 2000년대 들어 금융혁신이 빠르게 진전되는 가운데 금융상황 변화가 실물경제에 미치는 영향이 확대됨에 따라 통화정책을 수립하는 데 있어 금융상황을 종합적으로 파악할 필요성이 높아지면서 만들어진 지수다. 기존엔 가계 및 기업신용, 단기외채 비중 등 신용지표와 통화량, 투신권자금조달등 유동성지표, 코스피200 변동성지수, 일중환율 변동폭등 시장변동성지표, 대출태도·대출수요·신용위험지수 등 금융기관 서베이자료 등 50개 금융변수를 분석해 금융상황 변화 및 판단지표로 활용해왔다.

이 수치가 0을 기준으로 높으면 완화적임을, 낮으면 긴축적임을 의미한다. 또 이 수치가 ±1을 벗어나면 금융상황이 지나치게 완화적(+)이거나 긴축적(-)이라는 뜻이다.

이와 관련해 한은 관계자는 “기준금리 변경은 주로 단기금리에 영향을 미친다는 점에서 기준금리와 이 지표가 1대1로 매치되지 않을 수 있다. 시점별로 단기적으로 봤을때 다른 움직임을 보일 수 있겠다. 하지만 기조적으로 금융상황지수와 통화정책은 같은 방향으로 간다”고 설명했다.

그는 이어 “현 시점에서 파악한 금융위기 당시 지수 값과 그 당시 시점에서 파악한 지수 값은 다를 수 있다. 지수 값이 큰 폭의 마이너스 영역이 아니고 플러스 방향으로 빠르게 상승하는 국면으로 나올 수 있겠다”며 “지수 수준도 중요하나 방향성 측면도 중요하다”고 덧붙였다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)