(자료=하나금융투자)

하나금융투자 김두현 연구원은 “이랜텍의 2분기 실적 전망을 매출액 1701억 원(컨센서스 1463억 원), 영업이익 80억 원(컨센서스 57억 원)으로 상향한다”며 “전망 상향 요인은 인도 향 신규 중저가 스마트폰 출하 확대에 따라 이랜텍의 케이스 매출이 확대되는 점과 플래그쉽 스마트폰의 배터리팩 수주, 베트남 하노이 법인의 수율 개선을 통한 중저가 배터리팩 매출 확대가 지난 1분기에 이어 지속했기 때문”이라고 설명했다.

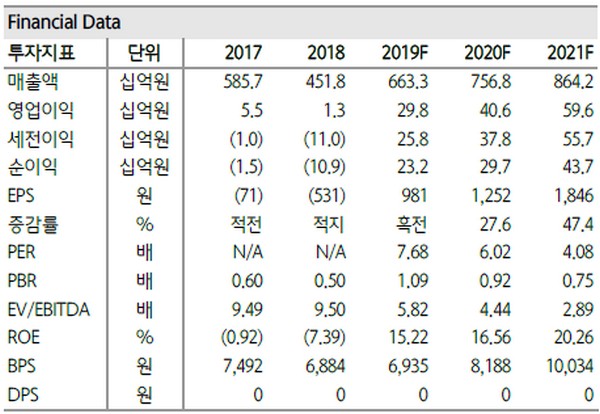

김 연구원은 “이랜텍의 2019년 실적은 매출액 6633억 원(전년비 +46.8%), 영업이익 298억 원(+2192.3%)을 전망한다”며 “배터리팩은 주요 고객사 플래그쉽 스마트폰 및 노트북 적용 효과로 전년 대비 86.4% 증가한 1556억 원, 케이스는 인도의 스마트폰 보급률 확대 및 고객사의 공격적인 인도시장 영업정책 효과, 그리고 베트남 하노이 생산법인의 스마트폰 케이스 ASP(평균판매단가) 상승효과에 힘입어 전년 대비 62.2% 증가한 3655억 원의 매출액을 전망한다”고 밝혔다.

이어 “CB(전환사채) 물량을 전량 반영해도 2019년 기준 PER(주가수익비율)은 7.7배에 불과하다”고 덧붙였다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)