"실질금리 상승률, 물가 상승률과 반대 방향…작년 11월도 금리 인하했어야"

지난해 11월 기준금리 인상은 한국개발연구원(KDI)이 한국은행의 통화정책을 사실상 ‘실패’로 판단하게 된 단적인 배경이다.

정규철 KDI 경제전망실 전망총괄 연구위원은 28일 ‘최근 물가 상승률 하락에 대한 평가와 시사점’ 보고서를 발표하며 “지난해 11월 말 물가 상승률이 낮고 경기가 둔화하는 등 금리를 인하해야 할 여건이 있었지만, 당시 가계부채 증가를 감안해 금리를 인상해야 한다고 결정문에 나왔다”며 “그것을 바탕으로 생각해 봤을 때 물가안정보다는 그 당시에 금융안정을 조금 더 중시했구나 판단했다”고 말했다.

지난해 11월 발표된 ‘2018년 10월 소비자물가 동향’에서 소비자물가지수는 폭염과 태풍에 따른 농산물 가격 급등으로 전년 동월보다 2.0% 올랐으나, 근원물가(농산물·석유류 제외지수)는 1.1% 상승에 그치며 1% 내외에 정체돼 있었다. 여기에 경기동행지수 순환변동치가 7개월 연속으로 하락하는 등 경기 둔화세가 뚜렷했다. 하지만 한은 금융통화위원회는 가계부채 급증에 대응하기 위해 기준금리를 0.25%포인트(P) 인상했다.

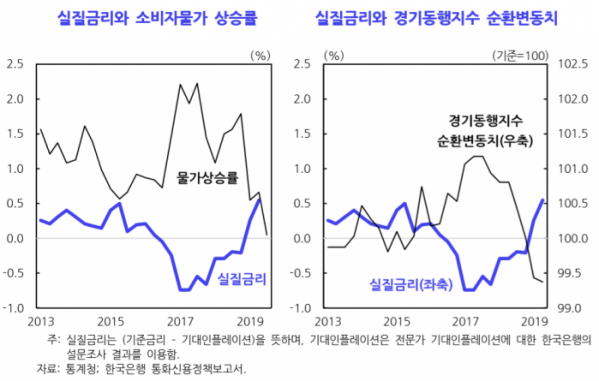

여기에 2013년 이후에는 글로벌 금융위기 등 실물경기에 큰 외부충격이 없었음에도 물가 안정목표를 밑도는 물가 상승률이 이어지고 있다. 실질금리(기준금리-기대인플레이션) 상승률과 물가 상승률은 반대 방향으로 움직이고 있다.

물가 상승률이 하락하는 상황에 금리가 정체돼 있으면 실질금리가 올라 수요를 위축시킬 수 있다. 물가 상승률 하락 폭보다 기준금리를 더 많이 내려 실질금리를 하락시키는 ‘테일러 룰(Taylor Rule)’ 과점에서 보면 물가 상승률이나 경기에 대응해 통화정책이 이뤄졌다고 보기 어렵다는 게 KDI의 판단이다.

KDI는 보고서에서 “실물경기에 큰 충격이 없던 2013~2015년 물가 상승률이 물가 안정목표를 큰 폭으로 하회했으며, 2016~2018년에도 목표 수준까지 반등하지 못했다”며 “예상치 못한 경제 충격에 따라 물가 상승률이 물가 안정목표와 일시적인 격차를 보일 수는 있겠으나, 한 방향으로 괴리되는 현상이 지속된 점은 통화정책이 물가 변동에 충분히 대응해 수행되지 못했을 가능성을 시사한다”고 꼬집었다.

최근 저물가에 대한 정부의 상황 인식에 대해서도 반론을 제기했다. KDI는 “주요 공급 충격인 날씨나 유가 등이 직간접적으로 영향을 주는 식료품과 에너지는 물가 상승률 하락에 0.2%P 기여했으며, 식료품과 에너지를 제외한 상품(-0.3%P)과 서비스(-0.4%P)도 물가 상승률 하락에 상당 부분 기여한 것으로 나타났다”며 “올해 물가 상승률과 경제 성장률이 모두 하락한 것은 공급 충격보다는 수요 충격이 더 주요하게 작용하고 있음을 시사한다”고 분석했다.

앞서 기획재정부는 저물가의 원인으로 복지정책 확대와 농산물 기저효과 축소, 국제유가 하락 등 공급 측 요인을 지목했다. KDI는 현 상황을 디플레이션으로 보긴 어렵다면서도 주요국과 다른 중장기적인 추세 하락에 유의해야 한다고 지적했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)