미국 기업들의 인수·합병(M&A) 소식이 잇따라 터지면서 증시가 뜨겁게 달아오른 가운데, 내년에도 미국 시장에서 M&A 빅딜이 지속될 수 있을지에 관심이 쏠리고 있다. 전문가들은 내년 상반기 역시 경기 반등과 증익 기대감으로 M&A 활동이 활발히 이뤄질 것이라는 전망을 내놨다.

최근 미국에서는 은행·주식중개 회사 찰스슈왑을 비롯해 전자상거래업체 이베이, 주얼리업체 티파니, 제약회사 메디신스 등이 인수합병 계획을 발표했다.

미국 찰스슈왑은 온라인 증권사 TD아메리트레이드를 260억 달러(약 30조5000억 원)에 인수했으며, 이베이도 티켓 판매 사업 스텁허브를 스위스의 티켓 판매업체 비아고고엔터테인먼트에 총 40억5000만 달러(약 4조7000억 원)에 매각하기로 결정했다.

또 프랑스 명품 업체 루이뷔통모에헤네시(LVMH)는 티파니를 총 162억 달러(약 19조1000억 원)에 인수하는 방안에 합의했으며, 스위스 제약회사 노바티스도 메디신스를 총 97억 달러(약 11조4300억 원)에 인수하기로 했다고 발표했다.

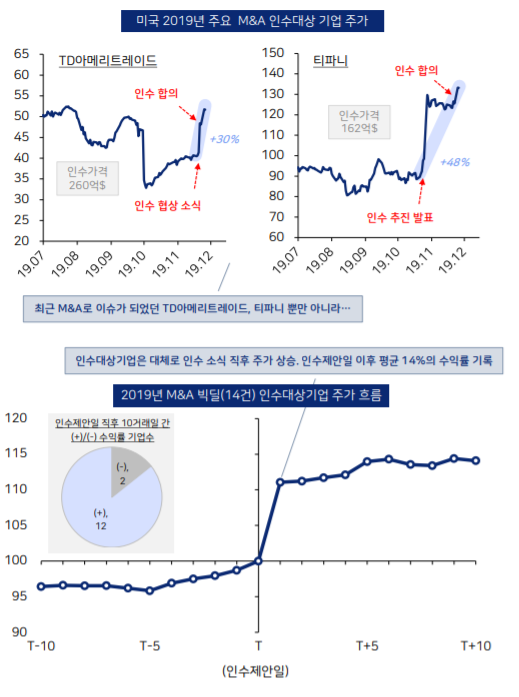

미국 기업들의 M&A 합의 소식은 증시를 뜨겁게 달궜다. TD아메리트리이드는 인수협상소식이 전해진 이후로 인수 합의까지 주가가 30% 뛰어올랐고, 티파니는 인수추진 발표부터 인수 합의까지 48% 주가가 상승했다. 실제 올해 미국서 일어난 M&A 빅딜(14건) 인수대상기업 주가 흐름을 분석한 결과 인수제안일 이후 평균 14%의 수익률 기록했다.

특히 눈여겨볼 점은 유럽 기업들의 미국 기업 M&A가 활발해지고 있다는 점이다. 블룸버그에 따르면 이달들어 유럽 기업들이 발표한 M&A 규모는 전년 동기보다 3배 가까이 급증한 580억 달러(약 68조 원)에 이른다. 특히 발표된 M&A 절반 이상은 미국 기업들을 대상으로 한 것이다. 미국과 유럽의 중앙은행들이 최근 금리를 지속적으로 인하하면서 금리 환경이 자금 조달을 용이하게 만들었기 때문이다.

김일혁 KB증권 연구원은 “유럽 기업들의 미국 기업 인수는 미국에서 성장성을 확보하기 위한 목적”이라며 “미국은 경제가 탄탄하고 기업하기 좋은 환경이라는 인식하에 현금을 많이 보유하고 있는 유럽 기업들이 성장이 정체된 유럽 의존도를 낮추기 위해 미국 기업에 관심을 보이고 있는 것”이라고 설명했다.

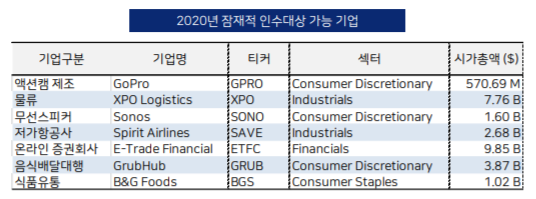

전문가들은 이같은 미국 기업들의 M&A 빅딜이 내년 상반기까지는 이어질 것으로 내다봤다. 내년에도 올해와 같은 M&A 투자의 기회가 있을 것이라는 전망에서다. 실제 내년 미국 시장서 잠재적 M&A 가능 기업으로는 △액션캠 제조 고프로 △물류 XPO 로지스틱스 △무선스피커 소노스 △저가항공사 스피릿 항공 △온라인 증권사 이 트레이드 파이넨셜 △음식배달 대행 그럽허브 △식품유통 B&G 푸즈 등이 꼽힌다.

강재현 현대차증권 연구원은 “내년에는 경기 반등과 증익이 예상되기 때문에 미국 시장에서 M&A 거래가 더욱 확대될 가능성이 높다”며 “내년 잠재적 인수대상 가능 기업 중 여전히 톱 라인은 고성장을 구가하고 있으나 시장의 기대치에 미치지 못해 주가가 하락해 인수하기에 매력적인 가격이 형성된 기업들이 일부 있다”고 말했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)