대신증권은 특별자산펀드가 100조 원 시대를 기록한 가운데, 급격한 유동성 공급에 따른 인플레이션 우려의 대안이 될 수 있다고 전망했다.

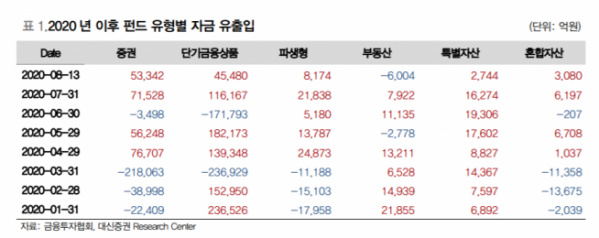

20일 대신증권에 따르면 지난달 말 특별자산펀드의 순자산총액은 101조5772억 원으로 2018년 말 70조 원 대비 44.7%, 지난해 말 92조 원 대비 9.8% 증가하면서 꾸준히 순자산총액이 증가하고 있는 것으로 나타났다.

이는 주식형 순자산총액이 79조 원, 채권형이 116조 원으로 지난해 말 대비 각각 9조4000억 원, 2조2000억 원 감소한 것과는 상반된 결과다.

특별자산펀드란, 증권과 부동산을 제외한 항공기, 선박, 지식재산권, 탄소배출권 등 특별자산에 50% 이상을 투자하는 펀드로 최근 금융과 실물 경제의 괴리, 사모펀드의 신뢰 위기 속에서 ‘대안투자’로 주목받고 있다.

대신증권은 “특별자산펀드는 공모보다는 사모펀드가 대부분이고 주로 기관과 고액 자산가의 투자가 많다”며 “채권보다 수익률이 높고 안정적인 수익이 발생하는 투자처에 대한 관심이 증가하는 중에 코로나19로 인한 부동산 경기 위축이 대체 투자 분야로 수요를 이동시킨 것으로 판단된다”고 말했다.

특별자산펀드내 주요 상품은 원자재, 디지털 인프라, 신재생에너지다. 금의 강세와 유가 회복, 비대면 시대의 데이터센터와 5G, 기후변화 대응의 중요성이 부각되면서 이들 자산으로 자금이 유입되고 있다.

대신증권은 “최근, 경제 성장률과 기업 실적 하락에도 유동성 효과로 금융시장이 상승 추세를 유지하고 있다”며 “미국이 4월부터 약 2조8500억 달러 규모의 국채를 발행하면서 시장이 유지되고 있는 것인데 급격한 유동성 공급에 따른 인플레이션 우려가 나타나고 있다”고 예상했다.

이어 대신증권은 “명목금리에 기대 인플레이션을 감안한 미국의 실질금리가 코로나19 이후 마이너스로 하락하면서 위험자산의 강세, 달러 약세, 금의 강세가 이어졌다”며 “이에 따라 유동성발 인플레이션에 따른 실질금리의 방향성을 염두에 둔 원자재 등 실물자산에 투자하는 특별자산펀드가 대안 중 하나가 될 수 있다”고 판단했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)