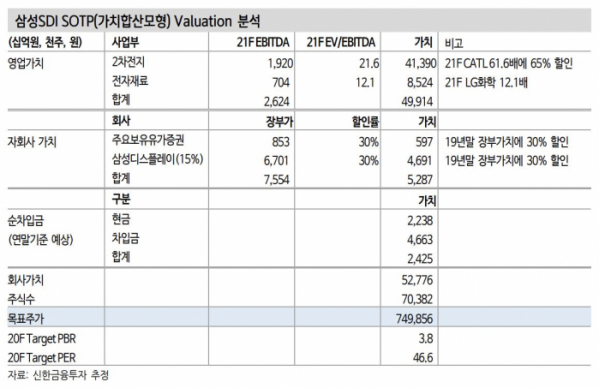

신한금융투자는 글로벌 전기차 패권전쟁이 격화되는 것이 한국 배터리 업체에 호재로 작용할 것으로 판단, 삼성SDI에 대한 ‘매수’ 의견과 함께 목표주가를 75만 원으로 11.9% 상향 조정했다고 5일 밝혔다.

소현철 신한금융투자 연구원은 “최근 애플의 자율주행 전기차 진입 전망 보도 등 전기차 패권전쟁이 격화되고 있다”면서 “2차전지 업체들의 주가 급등에도 불구하고 투자자들은 새롭게 전개되는 자율주행 전기차 시대에 대한 기대감에 베팅하고 있다”고 분석했다.

미국-독일-중국의 전기차 패권전쟁이 격화되고 있다. 애플이 자율주행 전기차 시장에 진입할 가능성이 크고, 2분기에는 테슬라의 독일 기가팩토리 라인이 가동되면 독일발 전기차 혁명이 본격화될 전망이다. 또 중국 공산당은 자동차산업 독립을 위해 자율주행 전기차 산업을 전략적으로 지원할 것으로 업계는 보고 있다.

이 가운데 삼성SDI는 하이니켈 NCA(니켈ㆍ코발트ㆍ알루미늄) 양극재와 실리콘계열의 음극재를 적용하면서 기존 배터리 대비 성능이 큰 폭으로 개선할 전망이다.

소 연구원은 “전고체 배터리를 준비하고 있어 글로벌 자동차업체의 요구에 잘 대응할 수 있을 것”이라고 판단했다.

신한금융투자는 삼성SDI 4분기 매출액은 3조6400억 원으로 전년 동기보다 29.0% 늘고, 영업이익은 1647.1% 증가한 3540억 원을 기록할 것으로 예상했다.

소 연구원은 “자동차용 배터리 매출액이 전 분기보다 40% 늘고, 북미용 에너지저장장치(ESS) 배터리 매출 호조, 아이폰 판매 급증에 따른 유기발광다이오드(OLED) 소재 부문 호재로 실적이 개선됐다”면서 “2021년 영업이익은 1조3872억 원으로 자동차 배터리 매출액이 전년보다 49% 늘고, 반도체와 OLED 소재 사업 호조가 실적을 견인할 것”이라고 판단했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)