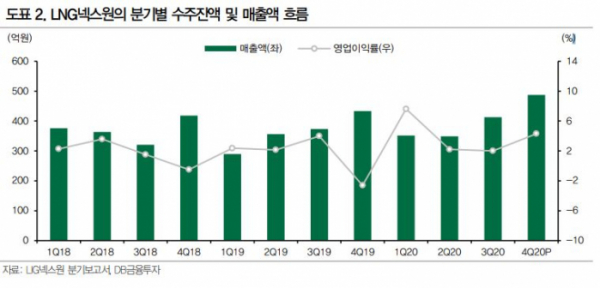

DB금융투자는 5일 LIG넥스원에 대해 해외 및 양산 수주 중심으로 늘어나는 수주잔고를 기반으로 실적 성장성이 2021년 이후까지 지속될 것이라며 목표주가를 5만4000원으로 상향 조정하고, 투자의견 '매수'를 유지했다.

김홍균 DB금융투자 연구원은 "방위산업의 계절성으로 지난해 4분기에 신규수주가 급증하면서 2020년에도 수주는 매출을 크게 넘어선 것"이라며 "동종사 대비 해외 수주잔고 비중이 높은 수준을 이어가면서 2021년부터 실적 개선의 차별화 포인트로 부각될 것"이라고 전망했다.

그러면서 "나아가 2021년에도 양산 중심의 국내 및 해외 수주가 예상되면서 양질의 성장을 견인할 것"이라고 예상했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)