신세계그룹이 이커머스 ‘대어’ 이베이코리아의 새 주인이 됐다.

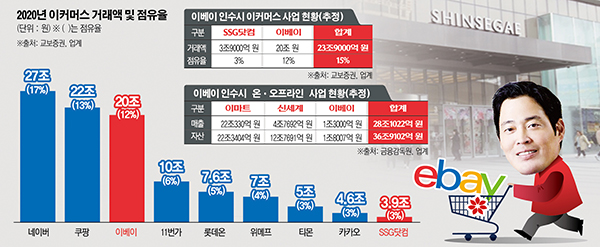

이베이코리아 인수를 통해 신세계그룹은 단숨에 거래액 기준 이커머스 업계 ‘2위’로 도약했다. SSG닷컴(3조9000억 원)과 이베이코리아(20조 원)의 거래액을 단순 합산하면 약 24조 원 규모다. 이는 쿠팡(22조 원)보다 많고 네이버(27조 원)보다는 적은 수준이다.

신세계는 이베이 인수로 진정한 온ㆍ오프라인 종합 플랫폼으로 도약한다는 계획이다. 이베이 인수에 따라 이마트 부문의 온라인 사업 비중은 50%에 달한다. 이마트와 신세계백화점 등 기존 오프라인 플랫폼에 최근 더한 SSG랜더스 야구단, SSG닷컴과 이베이코리아를 통해 언제 어디서나 고객을 만나는 ‘완전한 온ㆍ오프라인 360 에코시스템’을 구축한다는 방침이다.

강희석 이마트 대표는 “이베이 인수는 온라인이 아니라 유통판 전체를 재편하는 계기가 될 것”이라고 했다.

◇ 거래액 20조 이베이 지분80%에 3.5조 적정?

업계에서는 신세계가 적절한 가격에 인수했다는 평가가 주를 이룬다. 이마트는 미국 이베이 본사와 이베이코리아 지분 80%를 인수하는 양수도 계약을 체결하기로 했다. 인수가액은 3조4404억 원이다. 이마트가 인수하지 않는 지분 약 20%는 기존 주주인 이베이 KTA(UK) Ltd.가 보유하게 될 것으로 보인다.

당초 이베이 본사에서 기대한 이베이코리아 기업가치는 지난해 거래대금 17조4000억 원의 0.3배로 책정한 5조 원 이상으로 알려졌다. 이마트는 지분율100%로 환산할 때 4조2500억 원으로 지배력을 확보한 셈이다. 이는 이베이 측이 꾸준히 제시해온 5조 원보다는 7500억 정도 낮다.

유통업계 관계자는 “지분을 20% 남기고 사들이면서 큰 돈을 아낄 수 있었다”면서 “동시에 이베이와의 제휴를 이어갈 수 있는 여지도 남겼다”고 평가했다. 삼성증권은 보고서를 통해 “2020년 거래대금의 0.25배, 매출액의 3.5배 수준으로 예상보다 낮은 인수 가격”이라고 평가했다.

◇ 신세계 3.5조 마련 어떻게? 2조 대 여력에 차입 등 활용

신세계의 이베이 인수 대금은 무리한 수준은 아니다. 이마트는 지난해에는 마곡지구 부지를 매각해 6000억 원을 마련했고, 그 결과 올해 1분기 기준 현금성 자산은 1조637억 원에 달한다. 신세계는 4952억 원을 보유하고 있다. 여기에 최근 매각한 가양점 판매 대금 6820억 원과 남양주 땅 처분액을 더하면 자금 여력은 2조3000억 원 수준으로 불어난다.

여기에 최근 신한은행과 KB국민은행 등 주요 은행 5곳과 증권사로부터 투자확약서(LOC) 및 대출의향서(LOI)를 확보해놨다.

이진협 유안타증권 연구원은 “ 1조5000억 원 수준의 추가 조달이 필요하나, 보유하고 있는 부동산 및 삼성생명 지분(5.8%)등을 활용할 수 있고 차입 등도 가능하기 때문에 자금 조달 측면에서는 크게 어려움이 없을 전망”이라고 봤다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)