메리츠컨소 289억·산은컨소 331억…AMC 계획, 3개 컨소 모두 반영

한 은행 관계자는 “지방자치단체나 공기업 등 관과 같이 사업에 들어가는 경우 인허가 등 사업 진행의 위험도가 낮아 안정성이 높다고 평가한다”면서 “프로젝트 파이낸싱(PF)의 경우 사업의 위험도가 높을수록 이율이 높아지지만, (대장동 개발사업의 경우) 민관이 추진하는 사업으로 진행 리스크가 적었던 것으로 보인다”고 설명했다.

하나은행 컨소시엄이 높은 금리를 제시한 것을 두고 일각에서는 부동산 경기 침체 리스크 때문이라는 주장이 나오고 있지만, 설득력이 떨어진다는 지적이 많다. 당시 대장동 개발 사업은 개발업자, 금융회사 PF 실무진 사이에서 ‘알짜 사업’으로 꼽혔기 때문이다.

또 다른 금융권 관계자는 “일반 수요자들은 부동산 경기가 안 좋다고 봤을 수 있지만, 플레이어 사이에서는 땅을 사려는 경쟁이 치열했다”며 “부동산 시장 침체로 리스크를 거론할 분위기는 아니었다”고 말했다.

경쟁 컨소시엄 중 가장 높은 금리를 제시했음에도 불구하고 하나은행 컨소시엄이 경쟁력이 있었던 부분은 타인자본 조달 규모가 가장 작았다는 점이다. 하지만 금리와 이자 비용을 따져보면 특출난 강점은 아니었던 것으로 보인다.

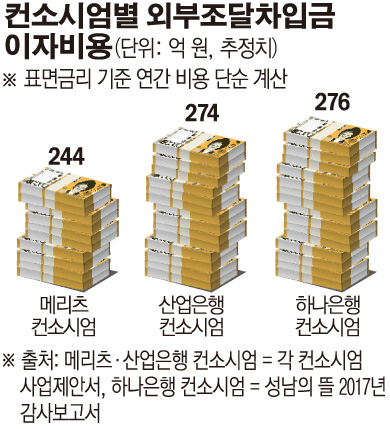

대장동 개발 사업에 뛰어든 컨소시엄마다 타인자본 조달금액의 차이가 있는 만큼 표면금리를 기준으로 이자비용을 살펴보면 메리츠 컨소시엄은 타인자본 조달금액이 1조1600억 원으로 가장 많다. 이 금액에 표면금리 2.1%를 적용해 단순 계산하면 연간 이자비용은 244억 원이다. 메리츠증권 컨소시엄은 사업계획서에 총이자비용을 736억 원으로 책정했다.

산업은행 컨소시엄의 경우 타인자본 조달액이 9495억 원으로, 표면금리 2.89%로 단순 계산하면 연 이자비용은 274억 원이 나온다. 산업은행 컨소시엄은 차입금에 대한 이자를 제안서상에 393억 원으로 책정했다.

하나은행 컨소시엄의 경우 성남의뜰과 체결한 대출약정한도로 추정해 볼 때 타인자본 조달금액은 가장 적다. 성남의뜰과 하나은행 등 금융기관이 체결한 대출약정한도는 7000억 원에 불과하다. 장기차입 금리(4.54~4.70%)를 실효이자율로 보고 각종 수수료(0.6% 기준)를 뺀 이자율 3.95%를 표면금리로 적용한다고 해도 연간 이자비용은 276억 원이다. 메리츠 컨소시엄과 산은 컨소시엄보다 높은 값이다. 단, 실제로 대출약정 한도만큼 차입이 이뤄지지 않았고 차입 기한을 따져보면 이자비용이 차이가 날 수 있다.

정치권에서도 컨소시엄별 이익(마진)에 대해 살펴보고 있는 것으로 전해졌다. 정치권 한 관계자는 “현재 컨소시엄의 마진에 대해 면밀히 검토하고 있다”며 “심사부터 확실히 해야 들어가는 사업인데 여러 가지 정황이 있을 수 있기 때문”이라고 말했다.

토지보상비를 따져보면 하나은행 컨소시엄이 포함된 성남의뜰이 2018년 성남시에 제출한 보고서 기준 이들의 토지보상비는 6184억 원이 책정됐다. 사업 계획서에 따르면 메리츠 컨소시엄은 6462억 원을, 산은 컨소시엄은 6099억 원을 추정했다. 하나은행의 토지보상 수준은 다른 경쟁 컨소시엄에 비해 중간값이었다.

금리뿐만 아니라 자산관리회사 운영계획에서도 3개 컨소시엄 모두 설립 계획안을 제출했다. 다시 말해 하나은행 컨소시엄이 더 높은 점수를 받을 여지가 없다는 얘기다.

산업은행 컨소시엄은 ‘대장동자산개발’이란 AMC 설립안을 사업제안서에 담았다. 설립 자본금은 5억 원, 설립 일정은 민간사업자 선정 및 사업협약 체결 직후부터 사업청산 시점까지로 계획했다. AMC 출자자로는 산업은행, 부국증권, 스카이자산개발, 리치웍스를 구성키로 했다. 산업은행과 부국증권은 사업비 조달을, 스카이자산개발과 리치웍스는 토지보상, 인허가 실무 업무수행을 맡기로 했다. 메리츠 컨소시엄도 “공모공고일 이후에 AMC를 설립할 예정”이라고 사업제안서에 제시했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)