신한금융투자는 20일 오리온에 대해 투자의견 '매수', 목표주가 16만 원을 유지한다고 밝혔다.

조상훈 신한금융투자 연구원은 "기저 부담과 원가 부담은 8월로 일단락돼 실적 개선세가 빠르게 나타나고 있다"며 "단기적인 실적 개선 외에도 풍부한 모멘텀을 보유하고 있다는 점에 주목할 필요가 있다"고 강조했다.

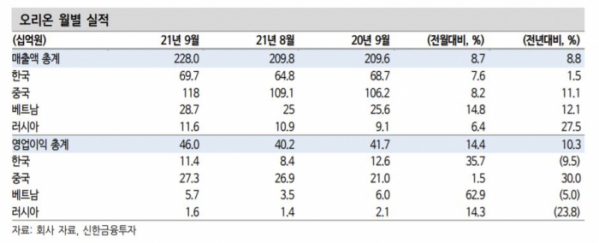

오리온의 7~9월 실적을 단순 합산한 3분기 매출액과 영업이익은 각각 6297억 원, 1155억 원으로 컨센서스를 8% 상회한 것으로 나타났다.

조 연구원은 "오리온은 지난해 4분기부터 원재료 가격 상승에 따른 원가 부담에 영향을 받아왔다"며 "특히 해외에서 직접 공장을 운영하고, 현지에서 원재료를 조달하는 구조인 데다 환율 변동이 심한 신흥국 익스포저가 높아 곡물 가격 상승에 따른 부정적인 영향을 업종 내 기업들 대비 더 빨리 받았다"고 분석했다.

그러면서 "반대로 곡물 가격이 하향 안정화되는 국면에서는 마진 스프레드가 더 빨리 개선될 수 있다"며 "7월부터 원가율이 전년 대비 하락하고 있는 점은 긍정적이다. 중국과 러시아에서 가격 인상을 결정하면서 올해 4분기부터 마진 스프레드가 예상보다 급격하게 회복될 것으로 전망한다"고 내다봤다.

조 연구원은 "경쟁업체 대비 신제품 출시 모멘텀과 채널 확장 모멘텀이 강하고, 카테고리 확장(견과바, 양산빵, 생수 등)과 지역 확장이 가시화되고 있다"며 "오리온은 2월 인도 공장 가동, 미국 판매법인 설립에 이어 내년 5월에는 러시아 2공장이 완공될 예정"이라고 설명했다.

이어 "상반기 완료된 채널 구조조정 (중국, 베트남)을 바탕으로 신제품의 분포가 더욱 가파르게 나타나고 있다"고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)