한은, 'BOK 이슈 노트-최근 원화 약세 원인 분석' 보고서

한국은행 경제연구원 국제경제연구실 김경근, 손민규, 조유정, 채동우, 김재휘 연구위원은 18일 'BOK 이슈 노트-최근 원화 약세 원인 분석' 보고서를 통해 "작년 중 원ㆍ달러 환율 상승률(+8.2%)은 달러인덱스(+6.3%) 및 신흥국 대미 환율(+2.7%) 상승률을 상회했다"며 이같이 밝혔다.

보고서는 "지난해 이후 미 달러화는 미 연준의 통화정책 기조 정상화 전망 등의 영향으로 강세를 시현했다"며 "원ㆍ달러 환율은 외화자금 수급 상황과 경제 펀더멘털이 양호함에도 불구하고 달러인덱스 및 주요 신흥국 대미 환율에 비해 상승하는 등 여타 통화에 대해서도 약세였다"고 분석했다.

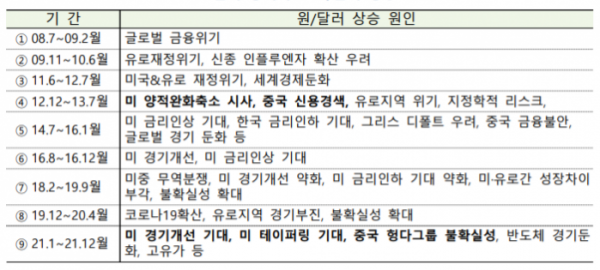

최근 글로벌 경기 상황과 유사하게 미국의 테이퍼링 기대, 중국 경기 부진 등이 달러 강세의 주요 요인으로 작용했던 과거 시기(2012년 12월~2013년 7월)와 비교해서도 원화의 절하폭은 확대됐다는 설명이다.

이에 대해 보고서는 "작년 중 국제원자재가격 상승은 글로벌 공급 병목 현상과 맞물려 인플레이션 기대를 상승시켰으며, 이에 대응한 미 연준의 정책 기조 전환 가능성이 고조되며 미 달러화가 강세였다"고 밝혔다.

이어 "해외 원자재 의존도가 높은 우리 경제의 특성상 국제원자재가격 상승은 교역조건, 경상수지 악화 등을 통해 우리 경제에 상대적으로 더 부정적 영향을 미칠 수 있으며 이러한 우려가 반영돼 원화는 기타 통화에 대해 약세였다"고 설명했다.

높은 중국 경제 의존도도 원화 약세의 이유로 지목했다.

보고서는 "작년 중반 이후 중국 부동산개발 기업 헝다그룹의 디폴트 가능성이 구체화되는 등 중국 실물경기 둔화에 대한 우려가 심화했다"며 "우리나라의 높은 대중 교역 의존도로 인해 원화 환율이 여타 신흥국 환율보다 중국 경기 둔화 우려의 영향을 크게 받았을 가능성이 있다"고 밝혔다.

2020년 기준 대중 교역 의존도는 우리나라가 24.6%로 동남아 5개국(인도, 인도네시아, 말레이시아, 필리핀, 태국, 17.2%), 여타 MSCI 신흥국(13.3%)보다 높다.

이어 보고서는 "글로벌 투자자들의 주식 포트폴리오 리밸런싱 과정에서 우리나라에 대한 비중 축소로 투자자금이 유출된 점도 원화 절하 요인으로 작용했다"고 설명했다.

우리나라 주가는 2020년 하반기에 상대적으로 가파르게 상승한 후, 2021년 들어서는 외국인 투자자의 순매도가 증가하면서 글로벌 주식펀드 내 우리나라 비중은 하락했다. 특히 반도체 경기 호황이 예상보다 짧을 것이라는 우려가 지난해 하반기 들어 대두되면서 일시적으로 부정적 영향을 일으켰다.

마지막 원화 약세 요인에 대해 보고서는 "환율 상승 기대에 따른 선물환 헤지 및 투기수요 증가도 작용했다"고 밝혔다.

미국 테이퍼링 조기 실시 등으로 환율 상승 기대가 형성되며 작년 중반부터 선물환 매입 및 NDF 선물환 매입이 증가했으며 이에 따라 외국환 은행의 선물환 매도 포지션이 확대됐다는 설명이다.

김경근 경제연구원 국제경제연구실 연구위원은 "지난해 외화자금 수급 상황과 경제 펀더멘털이 양호하지만 원화가 여타 통화보다 절하된 것은 우리 경제의 대외 리스크 요인과 환율상승 기대에 대한 시장 반응이 복합적으로 작용한 데 기인했다"고 밝혔다.

그러면서 "△미국의 인플레이션 △국제원자재가격 △중국 경제 △투자자금 이동 △반도체 경기 사이클에 따른 국 내 기업 실적 변화 등 관련 대외 리스크 동향을 상시 점검하고 글로벌 자금흐름 및 외환시장에 대한 모니터링을 강화할 필요가 있다"고 주장했다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)