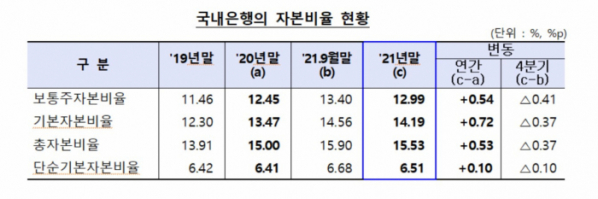

총자본비율 0.01% 하락, 보통주자본비율 12.99%ㆍ기본자본비율 14.22%

금융감독원이 8일 발표한 '2022년 3월 말 은행지주회사 및 은행 BIS기준 자본비율 현황'에 따르면 국내은행의 BIS 기준 총자본비율은 15.52%로 전년 말 대비 0.01%포인트(p) 하락했다.

보통주자본비율은 12.99%로 작년 말과 같았다. 기본자본비율은 각각 0.04%p 올라 14.22%를 기록했다.

BIS 기준 자본비율은 은행권의 건전성을 보여주는 대표적인 지표다. 은행의 위험가중자산과 총자본을 계산한 값으로 숫자가 높을수록 건전성이 높음을 의미한다.

은행이 갖춰야 할 규제비율은 △총자본 10.5% △보통주자본 7% △기본자본 8.5% 이상이다. 국내은행은 모두 규제비율을 상회했다.

금감원은 "대출 증가 등으로 위험가중자산이 확대됐지만, 순이익 시현·증자 등으로 자본도 증가하면서 자본비율이 전반적으로 전년 말과 유사한 수준을 유지했다"고 설명했다.

토스뱅크의 경우 내년까지는 바젤Ⅰ적용으로 완충자본 및 단순기본자본비율 규제 대상에서 제외했다.

증자를 실시한 카카오는 바젤Ⅲ 최종안 도입 또는 내부등급법 승인 등의 효과로, 위험가중자산이 감소한 4개 은행(DGBㆍ하나ㆍ우리ㆍBNK)은 자본비율이 전년말 대비 크게 상승했다.

대출 등 위험가중자산이 자본에 비해 더 많이 증가하거나 자본이 감소한 6개 은행(씨티ㆍSCㆍ수출입ㆍ산업ㆍJBㆍ수협은행)은 총자본비율 등이 하락했다.

지난해 말 기준 국내은행의 자본비율은 순이익 확대 및 증자 등으로 전년대비 상승하면서 2019년 이후의 오름세를 지속하고 있다.

총자본비율 추이를 보면 2018년 14.54%, 2019년 13.91%, 2020년 15%, 2021년 15.53%를 기록 중이다.

금감원은 "최근 대내외 경제의 불확실성이 커지고 있고, 코로나19 금융지원 조치 종료, 금리인상 등으로 향후 부실이 확대될 수 있어 이에 선제적으로 대비할 필요가 있다"면서 "은행이 대내외 경제 충격에도 건전성을 유지하면서 본연의 기능을 충실히 수행할 수 있도록 손실흡수능력의 확충을 지속적으로 유도할 예정"이라고 말했다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)