유안

유안타증권은 미국 연방준비제도(Fed·연준)의 금리 인상이 지속되면서 물가 다음 단계의 현안으로 가계 부채 관련 리스크가 등장할 것으로 분석했다.

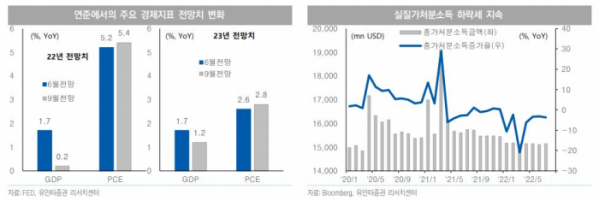

26일 정원일 유안타증권 연구원은 “(연준의 금리 전망치가 담긴) 점도표 기준으로 올해 말 4% 초중반, 내년 말 4% 중후반을 제시했는데, 이는 올해 남은 두 차례 동안 최소 빅스텝인 50bp(bp=0.01%포인트) 씩 인상하겠다는 의미”라고 말했다.

정 연구원은 “내년 실업률 전망이 높아지는 만큼 실업자의 수 자체가 증가할 것으로 볼 수 있는데, 경제활동참가율의 회복이 동반되지 않는 실업률의 증가는 실질적인 고용시장 위기를 가져올 것으로 생각된다”며 “결국 금리 상승 폭 확대 가능성과 경기침체 가능성이 더욱 높아진 상황으로 볼 수 있다”고 평가했다.

그는 “연준의 강경한 물가 진정에 대한 의지는 결국 지난해 당시 전망하였던 물가 경로에서의 이탈에서부터 시작됐다”며 “이러한 사례를 감안한다면 물가에 집중하고 있는 현재 상황보다는 미래에 발생할 가능성이 높지만, 지금으로써는 예상하지 못한 여러 위험요인을 점검할 필요가 있는 것으로 생각된다”고 설명했다.

그러면서 “물가 다음 단계의 현안은 이러한 금리레벨이 급격하게 높아지는 수순으로 인한 가계부채 관련 리스크일 것”이라고 덧붙였다.

정 연구원은 “미국의 가계부채 수준은 아직까지 지난 여러 차례의 위기상황보다 심각한 수준은 아닌 것으로 평가되고 있다”며 “최근 가계의 자산 측면에서 급격한 감소가 발생하고 있으며, 실질개념의 가처분소득이 줄어드는 모습 역시 장기화되는 모습”이라고 봤다.

다만 그는 “수요와 구매력의 둔화 및 경기침체 가능성에 대한 민간 경제주체의 우려로 인해 연말로 갈수록 소비경기가 둔화될 가능성이 높은 국면이 이어지면서 재고누적 등의 리스크도 확대될 것”이라고 예상했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)