KB증권이 CJ ENM에 대해 올해 예상 영업이익 추정치를 -12% 하향 조정하고 가중평균자본비용(WACC)을 기존 6.26%에서 6.59%로 상승한 영향으로 투자의견은 ‘매수’ 유지, 목표주가는 10만 원으로 28.5% 하향조정했다.

26일 최용현 KB증권 연구원은 “3분기 매출액은 지난해보다 40.8% 감소한 1조2000억 원, 영업이익은 558억 원을 기록할 것으로 예상돼 컨센서스를 하회할 전망”이라고 했다.

부문별로는 ‘피프스시즌’의 적자 지속과 티빙의 구독자 확보를 위한 투자로 수익성 악화가 지속돼 미디어 부문에서 영업이익 251억 원을 기록할 것으로 분석했다.

또 커머스 부문에서는 소비 둔화 영향으로 172억 원, 영화 부문에서는 ‘공조2’의 흥행에도 ‘외계인1’ 손실분이 상계 처리돼 –5억 원, 음악 부문에서는 자체 아티스트를 기반으로 한 글로벌향 증가로 137억 원의 영업이익을 각각 거둘 것으로 예상했다.

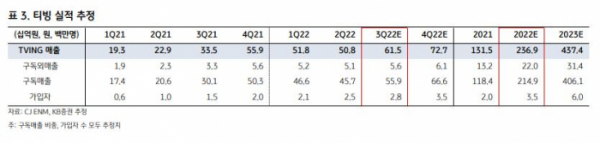

최 연구원은 “현재 트래픽으로는 효율적 광고 집행이 어렵다고 예상하기 때문에 티빙은 수익화보다 구독자 확보가 우선이라고 판단된다”며 “티빙의 구독자 수는 올해 기대치를 하회하는 모습을 보였으나, 2023년에는 KT 시즌과 협업을 통해 대폭 증가할 것으로 보인다”고 했다.

그는 “티빙은 KT 시즌과 합병 후 내년 초 KT 인터넷TV(IPTV) 온라인동영상서비스(OTT) 전용관에 추가될 예정이다”이라며 “시즌 가입자 흡수가 예상되고, 구독자 수 기준 국내 OTT 2위 플레이어로 올라설 것으로 예상된다”고 했다.

그러면서 “내년 구독자 이탈 없이 통신사와 시너지가 나타난다면 향후 수익화 전략까지 기대할 수 있을 것”이라고 전망했다.

최 연구원은 “피프스시즌은 탑라인 기여도가 높지만 수익성에서 아쉬운 모습을 보이고 있다”며 “절대적인 딜리버리 편수가 적어 고정비를 커버하지 못하는 것으로 추정된다”고 분석했다.

이어 “연간 제작능력이 20~30편대임을 고려하면 2023년에는 딜리버리 증가에 따른 턴어라운드를 기대한다”고 덧붙였다.

![[정치대학] 이재명 '운명의 날'…시나리오별 정치권 파장](https://img.etoday.co.kr/crop/320/200/2102661.jpg)