DB금융투자는 4일 KT&G에 대해 수출, 면세 등 부진했던 사업부문의 실적이 회복되고 있고 자사주 매입, 배당 확대 등 적극적인 주주가치 제고 정책은 주가에 긍정적으로 작용할 것으로 판단한다며 투자의견 '매수'를 유지하고 목표주가를 12.73% 상향한 12만4000원으로 조정했다. 전 거래일 기준 현재 주가는 9만3900원이다.

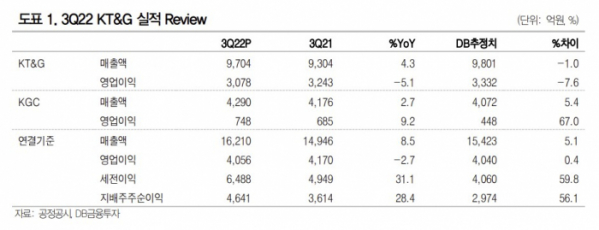

차재헌 DB금융투자 연구원은 "KT&G의 3Q22 연결기준 매출은 8.5%YoY 증가한 1조6210억 원, 영업이익은 일회성 대손상각비용 발생으로 2.7%감소한 4056억 원을 기록했다. 매출액은 당사 추정치를 5.1%상회했으며 인삼공사의 매출증가, 수출 담배 회복, 전자담배 수출 증가, 해외 법인 성장, 면세채널 회복 등이 매출 성장의 주원인으로 판단한다"고 분석했다.

영업이익은 일회성을 제외할 경우 전년 대비 개선 추세로 진입하고 있다. 차 연구원은 "세전 이익은 원·달러 환율 상승에 따른 환율 관련 이익으로 31.1%YoY증가했으며 일시적 요인이기는 하지만 지배주주 순이익은 당사 추정치를 56.1% 웃도는 긍정적인 실적을 기록했다"라며 "국내 궐련담배 시장점유율은 65.2%로 전년 대비 소폭 개선됐으며 신제품 출시 성공과 외산대비 상승하는 브랜드력을 바탕으로 꾸준한 상승세를 지속할 전망"이라고 했다.

이어 "전자담배 시장점유율 역시 48.5%를 기록하고 있으며 국내 시장에서의 리더쉽이 유지될 것으로 판단한다. 인도네시아 등 신시장 해외법인의 판매량 고성장이 지속되고 있으며 환율 효과 등으로 해외 매출액 증가가 지속될 것으로 전망한다"고 말했다.

그러면서 "인삼공사 역시 면세수요 회복과 중국 수출 시장 성장, 홈쇼핑 편상 비중 축소 등으로 양호한 영업이익 턴어라운드를 지속할 것으로 전망한다. 불확실성이 커지는 주식시장에서 안전판 역할이 기대된다는 점에서 동사에 대한 투자의견 매수 의견을 지속한다고 덧붙였다.

![[찐코노미] 테슬라, 진정한 성장 시작되나…국내 자율주행 기술 수준은?](https://img.etoday.co.kr/crop/320/200/2098264.jpg)