증권사는 마진콜, 저축은행은 예금이탈, 여전사는 차환리스크 위협

최근 당국의 안정화조치에도 불구하고 증권사와 여전사, 저축은행 등 비은행금융기관 유동성리스크가 여전하다는 평가가 나왔다. 대내외 불확실성이 큰 만큼 비상계획을 점검하고 관리·감독을 강화할 필요가 있다고 조언했다.

22일 한국은행이 발간한 ‘2022년 하반기 금융안정보고서’에 따르면 올 9월말 증권사와 여전사인 카드사, 캐피탈사의 유동성비율은 각각 120.6%와 155.6%, 134.4%를 기록 중이다. 이는 2019년말 각각 133.7%와 220.3%, 169.8% 대비 하락한 것이다. 저축은행도 135.3%로 규제수준(100%) 보다 높지만 분기별로 큰 폭의 등락을 보이고 있는 중이다.

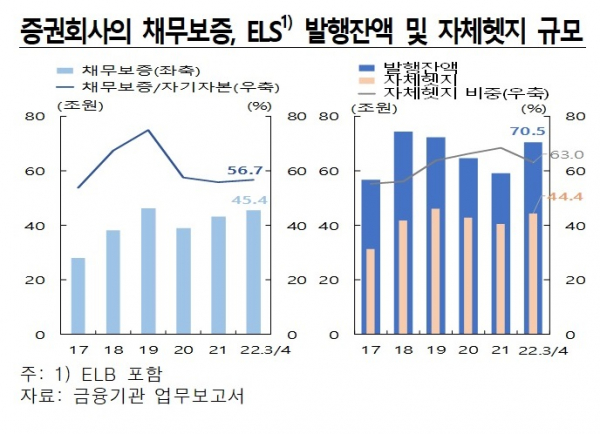

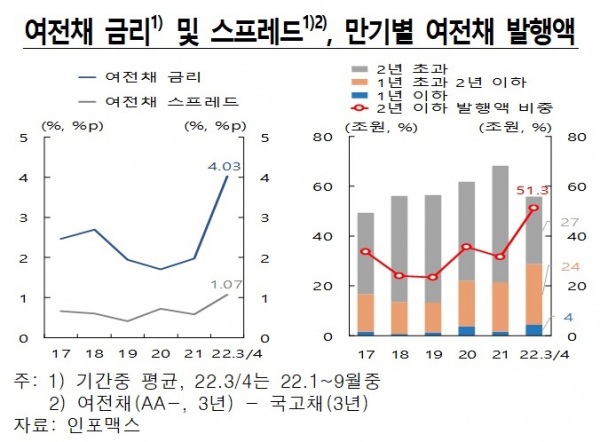

실제, 증권사의 부동산 PF 채무보증 규모는 9월말 현재 23조9000억원에 달하고 있으며, 파생결합증권 자체헷지 규모도 2021년말 40조4000억원에서 올 9월말 44조4000억원으로 증가했다. AA-등급 3년물 여전채 금리도 작년 평균 1.97%에서 올 1~9월중 4.03%까지 치솟았다.

여전사 자금조달 중 기업어음(CP)과 단기사채 비중 역시 작년 12.9%에서 올 9월 17.7%로 늘었으며, 여전채 발행액 중 2년 이하 비중 역시 같은기간 31.5%에서 51.3%까지 급증했다. 저축은행의 자기자본대비 PF대출 비중 역시 올 9월말 75.9%로 금융업권 중 가장 높은 수준을 기록 중이다.

개별기관 역시 충당금 적립규모를 확대 등을 도모하고, 긴급 유동성 확보를 위한 신용공여 약정(크레디트라인·Credit Line) 확대 등 선제적 노력을 강화할 필요가 있다고 봤다.

이정욱 한은 금융안정국장은 “비은행쪽은 그간 저금리를 이용해 레버리지 투자를 많이 해왔다. 최근엔 부채쪽인 자금조달 애로도 가중되고 있다. 여기에 자산쪽에선 시장손실이 맞물림에 따라 유동성 문제가 증폭되고 있다”고 설명했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)