대신증권, 투자의견 ‘매수’ 유지…목표주가 28만원 상향조정

대신증권은 30일 현대모비스에 대해 완성차 생산 물량 개선에 따른 수익성 개선이 전망된다며 투자의견 ‘매수’를 유지하고, 목표주가를 기존 26만 원에서 28만 원으로 상향조정했다.

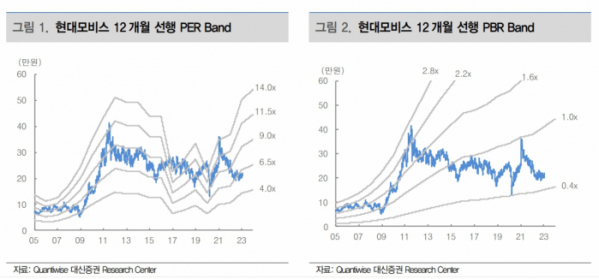

김귀연 대신증권 연구원은 “목표주가 28만 원은 2023년 EPS 3만5768원에 타깃(Target) PER 7.8배를 적용했다”며 “목표배수는 글로벌 피어그룹 평균에 캡티브 물량/수익성 차이 고려하여 20% 할인 적용했다“라고 설명했다.

그러면서 “모비스 주가의 핵심 모멘텀은 Non-Captive 고객향 핵심부품 수주 성과가 될 것”이라며 “모비스는 2023년 수주목표 53.6억 달러(YoY +15%) 제시했다”라고 했다.

김 연구원은 “현대·기아 가동률 개선, 친환경차 물량 증가에 따른 모듈·핵심부품의 견조한 외형성장이 지속될 전망”이라며 “A/S의 경우, 2022년 운임 보전(약 1800억 원) 기저, 환율 영향 고려 시 외형성장 제한적일 것으로 전망된다”라고 밝혔다.

또 김 연구원은 “완성차 생산 물량 개선에 따른 수익성 개선이 전망된다”며 “다만, 배터리 가격 상승에 기인한 전동화 부문 인식 매출 증가, Capex/R&D 투자로 외형 대비 수익성 개선세 제한적일 것으로 전망된다”라고 분석했다.

이어 “A/S의 경우, 인건비/내륙 운송비 부담으로 스팟 운임 하락 대비 수익성 개선세 지연되고 있으나, 2023년 연중 비용 부담 지속 완화되며 레버리지 효과 나타날 것”이라고 내다봤다.

![1300원부터 5000원까지…아메리카노 얼마가 적당할까 [데이터클립]](https://img.etoday.co.kr/crop/320/200/2098627.jpg)