올해 발행액 9.4조, 지난해 30% 수준…'팔수록 손해' 구조 지속

올해 들어서도 한국전력공사(AAA) 채권 발행이 빠른 속도로 진행되면서 채권시장의 불안감이 이어지고 있다. 에너지 가격 상승의 여파로 적자 발행 구조가 계속될 지 여부에 대해 금융당국에서도 예의주시하는 분위기다.

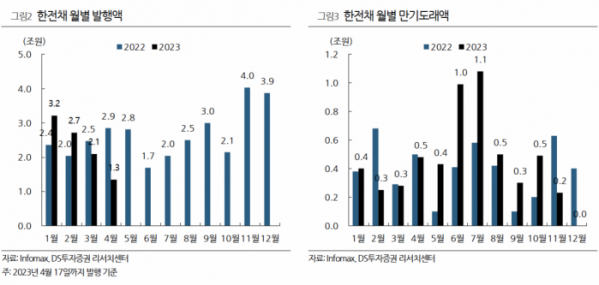

19일 DS투자증권에 따르면 올해 들어 한전채의 발행액은 약 9조4000억 원 규모다.

한전채의 발행 속도가 올해 들어서도 여전히 빠른 상황이다. 올해 한전채 발행 규모는 지난해 사상 최대 규모로 발행됐던 31조8000억 원의 약 30%에 달하는 수준이다.

올해 남은 기간에도 한전채 발행 확대가 계속 될 거란 전망이 나온다. 신한투자증권과 DS투자증권에 따르면 한전채의 올해 연말까지 순발행 규모는 11조 원으로 예상된다.

전기요금이 원가의 70%에 그쳐 전기를 팔수록 손해가 늘어나는 구조가 계속 유지되는 동안은 채권 발행을 이어갈 수 밖에 없는 상황이다. 한전은 지난해 32조7000억 원 적자에 이어 올해도 13조 원 규모 적자가 예측된다.

증권가에선 한전채의 구축효과가 채권시장에 미치는 악영향이 계속되고 있다는 분석이 나온다. 지난해 한전채의 발행 규모는 32조 원으로 지난해 전체 회사채 발행 규모 47조 원의 68% 가량을 차지한 바 있다.

강승연 DS투자증권 연구원은 “1분기(1~3월)만 놓고 보더라도 전년 같은 기간 발행된 6조8700억 원 대비 16.6% 증가한 8조100억 원 규모의 채권이 발행됐다”며 “당초 축소될 것으로 기대됐던 한전채의 발행 물량이 전년을 웃도는 현상이 이어지자 한전채발 수급부담에 따른 채권시장의 불안감이 확대되고 있다”고 설명했다.

2~4분기 만기가 찾아오는 한전채의 규모가 4조5000억 원 규모에 달하는 점도 부담 요인으로 꼽힌다. 올해 6월과 7월에만 2조 원에 달하는 만기가 몰린 만큼 하반기 차환 발행 수요도 증가할 거란 예상이다.

하반기 전망도 좋지 않다. 최근 석유수출국기구(OPEC)플러스(+)의 추가 감산 발표가 악재로 작용하면서 에너지 가격 상승이 예고된 상태다.

금융당국 한 관계자는 “석유 가격이 오르면서 한전채의 약세가 심화될 가능성이 커진만큼 우려가 되는 상황”이라며 "다른 이슈들과 함께 예의주시하고 있다"고 전했다.

다만 당장 한전의 적자 문제를 풀어낼 전기요금 인상이 쉽지 않을 거란 지적이 나온다.

강 연구원은 “문제는 올해에도 충분한 수준의 전기요금 인상이 쉽지 않을 것이라는 점”이라며 “물가 안정을 이유로 지난달 말 유보되었던 2분기 전기·가스 요금 인상안이 이번 달 중 확정될 예정이지만 내년 총선을 감안할 때 하반기에도 전기 요금 인상폭은 제한될 가능성이 높다”고 말했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)