상상인증권은 22일 넥슨게임즈에 대해 서브컬쳐 특성 및 개발 중인 프로젝트들을 고려해 국내 게임사 중 가장 높은 밸류에이션을 부여할 개연성이 충분하다며 투자의견 매수를 유지하고 목표주가를 기존 2만2000원에서 2만5000원으로 13.64% 상향 조정했다. 전 거래일 기준 현재 주가는 2만700원이다.

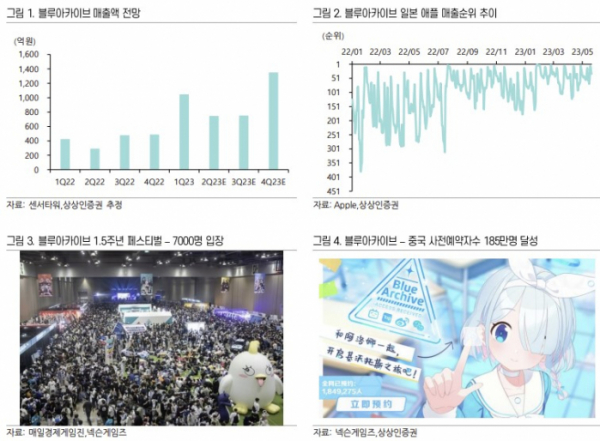

최승호 상상인증권 연구원은 "기존 추정 출시일 24년 1분기를 23년 4분기로 변경(보수적 가정)하며, 블루아카이브 중국 출시 후 1Y 글로벌 전체 하루평균 총매출액을 11억 원에서 14억 원으로 27% 상향한다"며 "이는 예상보다 빠른 사전예약일정과 기대 이상의 사전관심도 지표를 반영한 결과"라고 했다.

1분기 실적은 매출액 518억 원(QoQ+21.3%), 영업이익 124억 원(QoQ+174%) 기록했다. 컨센과 상상인증권 컨센서스(매출478억 원·영업이익 98억 원)을 소폭 웃돌았는데, 이는 PC매출이 105억 원 기록하며, 예상(81억)보다 높게 나온 데에서 기인했다는 설명이다. 최 연구원은 "모바일매출액 413억 원은 컨센서스 397억 원에 부합했다. 블루아카이브 1Q 매출은 이미 1월 일본시장 1위를 통해 예상할 수 있었기에, 특별히 1분기 실적에서 놀라울 것은 없었다"고 했다.

그러면서 "과거 중국 사전예약자 수 500만 기록한 프리코네가 중국에서만 초기 하루 매출 20억 원을 기록했음을 감안하면, 본격적인 마케팅활동도 없이 사전예약 시작 한 달만 190만 명의 지표는 충분히 긍정적"이라며 "또한 시장에서 지금 인기있는 게임이 출시되었을 때, Hit Ratio도 올라간다. 출시 이래 최고의 전성기를 구가하고 있는 블루아카이브의 중국 히트 가능성이 높은 이유"라고 짚었다.

블루아카이브는 명실상부한 국내/일본 서브컬쳐 TOP IP이며, 중국 진출을 통해 글로벌 TOP IP로 자리매김할 것으로 기대했다. 서브컬쳐는 IP 확장(미디어 등)이 활발해 팬덤형성으로 인한 부가가치 창출이 용이하다고 봤다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)