키움증권, 투자의견 ‘매수’ 유지…목표주가 38만원 상향조정

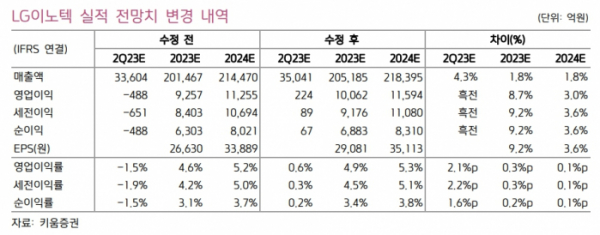

키움증권은 2일 LG이노텍에 대해 2분기 적자전환을 예상했지만, 흑자 기조를 유지할 전망이라며 투자의견 ‘매수’를 유지하고, 목표주가를 기존 36만 원에서 38만 원으로 상향조정했다.

김지산 키움증권 연구원은 “예상보다 우호적인 환율 효과와 원가 절감 노력이 뒷받침되고 있다”며 “테이프 서브스트레이트(Tape Substrate), 포토마스크 등 디스플레이 제품군이 재고조정을 끝내고 회복 국면에 진입했다”라고 평가했다.

이어 “4월까지 아이폰의 누적 판매량은 전년 대비 6% 감소한 수준이며, 시장 성장률 -13%(YoY)보다 양호한 상황이다. 애플은 중국과 인도에서 점유율을 높여가고 있다”라고 설명했다.

김 연구원은 “2분기를 저점으로 하반기는 신형 아이폰과 동사 광학솔루션의 시간이며, 강한 이익 모멘텀으로 반영될 것”이라며 “3분기와 4분기 영업이익은 각각 3472억 원(YoY -22%), 4912억 원(YoY 189%)으로 추정된다”라고 했다.

그는 “아이폰 15시리즈 향으로 광학솔루션의 판가(P)와 출하량(Q) 모두 전작보다 개선될 것”이라며 “판가 측면에서는 최상위 모델의 폴디드줌 카메라 채용, 4800만 화소 카메라 전 모델 확대, 전면 3D 모듈 구조 변화 등에 따라 의미 있게 상승할 것이다. 액추에이터 내재화 효과도 긍정적일 것이다”라고 전망했다.

그러면서 “출하량 측면에서는 연말까지 전작보다 10% 증가한 9000만 대 수준이 예상되며, 지난해 생산 차질에 따른 기저효과가 더해질 것이다”라며 “프로(Pro) 시리즈가 폴디드줌 카메라 이외에도 티타늄 케이스, 3나노 AP 등으로 추가적인 차별화를 시도할 것으로 예상되는 만큼, Pro 시리즈의 판매량 우위가 이어질 전망이다”라고 내다봤다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)