KB증권이 LG생활건강에 대해 하반기 영업이익 감소세가 불가피하다고 전망했다. 투자의견은 기존 ‘보류’에서 ‘매수’로 상향조정했다. 목표주가는 기존 65만 원에서 60만 원으로 하향조정했다. 전 거래일 기준 종가는 45만5500원이다.

28일 박신애 KB증권 연구원은 “실적추정치 하향을 반영해 목표주가를 하향했다”면서도 “최근 주가가 과도하게 하락한 까닭에 32%의 주가 상승여력이 발생해 투자의견을 상향한다”고 했다.

박 연구원은 “올해 하반기에도 연결 영업이익의 하락세가 예상돼 단기 실적 모멘텀은 제한적”이라면서도 “이를 반영해 주가가 충분히 하락했고, 내년 1분기부터 영업이익이 성장세로 전환될 것으로 예상돼 중장기 관점에서 매수 접근이 가능하다”고 했다.

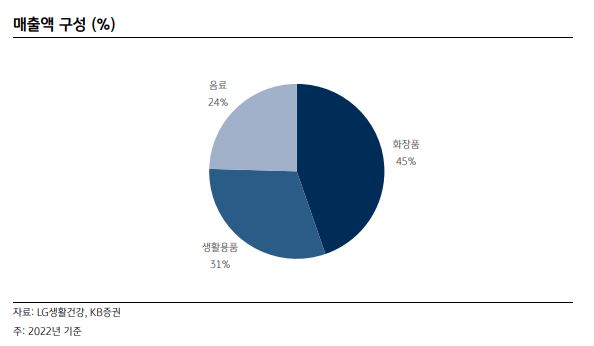

박 연구원은 “내년 화장품 부문 매출액은 16% 성장할 것”이라며 “회사가 향후 2~3년간 리브랜딩 관련 투자를 계획하고 있어 마케팅비 확대가 불가피하나, 고마진 채널을 중심으로 매출이 성장하면서 화장품 부문의 내년 영업이익률은 전년 대비 2.1%포인트(p) 개선될 것”이라고 전망했다.

그는 “올해 2분기 연결 매출액은 1조8077억 원, 영업이익은 1578억 원을 나타냈다”며 “일회성 비용 150억 원이 화장품과 생활용품 부문에 나뉘어 배분됐다”고 했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)