일본 투자 비중 40%로 중국 5배 달하는 펀드도

“일본, 아시아 투자전략서 중국 대안으로 부각”

고평가·환율 불확실성에 신중론도

5일(현지시간) 블룸버그통신에 따르면 골드만삭스는 올해 상반기 외국인의 일본 주식 매수 규모가 2017년 이후 6년 만에 처음으로 중국을 웃돌았다고 분석했다.

모건스탠리도 지난주 보고서에서 ‘롱(Long·매수)’ 포지션을 추구하는 펀드매니저들이 지난달 일본 주식 매수세를 이어갔지만, 중국 본토와 홍콩 주식은 매도했다고 전했다.

10억 달러(약 1조3080억 원)의 운용자산을 보유한 ‘알리안츠 오리엔탈 인컴 펀드’는 6월 말 기준 투자 포트폴리오에서 일본 비중이 40%로 중국 주식의 5배에 달한다.

아시아 투자가 주력인 이 펀드가 일본 비중을 대폭 늘린 것은 그만큼 해당 투자로 재미를 봤기 때문이다. 이 펀드는 최근 1년간 14% 투자수익률을 기록해 동종 펀드 96%를 웃도는 성과를 냈다. 지난해 말 기준 이 펀드의 일본과 중국 주식 투자 비중은 각각 25%, 16%였다.

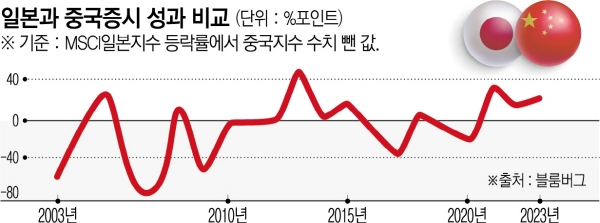

올해 일본증시 성적은 중국을 크게 앞지르고 있다. 모건스탠리캐피털인터내셔널(MSCI) 일본지수는 올해 들어서만 21% 급등했다. 국가 차원의 기업 지배구조 개혁과 더불어 ‘투자의 귀재’ 워런 버핏 버크셔해서웨이 회장이 일본 주요 기업에 대한 투자를 확대하며 지지를 보낸 것이 호재가 됐다. 반면 MSCI 중국지수는 0.5% 상승에 그쳤다.

제조업 노하우가 탄탄하다는 점에서 일본이 지정학적 긴장 상태에서 추진되는 공급망 다각화 수혜를 누릴 수 있다는 기대감도 일본증시를 뒷받침하고 있다. 반면 중국은 최근 잇따른 부양책 도입에도 미국과의 갈등 고조 속에 일본의 ‘잃어버린 30년’과 같은 장기 경기둔화에 빠질 것이라는 불안이 커지고 있다. 블룸버그는 “중국 경제가 일본식 침체 조짐을 보이는 이 시기에 일본은 아시아 투자전략에서 중국의 대안임을 입증했다”고 강조했다.

소시에테제네랄(SG)의 프랑크 벤지므라 아시아 주식 전략 책임자는 “7월 마지막 주 일본은행(BOJ)의 금융정책결정회의와 중국 공산당 중앙정치국 회의가 아시아 시장에서 가장 중요한 정책 이벤트였다”며 “이들 이벤트는 일본증시가 중국을 앞설 것이라는 우리의 관점을 바꾸지 못했다. 일본은행이 긴축으로 선회하고 있지만, 통화정책 정상화는 극도로 점진적일 것”이라고 설명했다.

물론 일본증시 투자에 대해 신중히 접근해야 한다는 목소리도 나온다. 이미 주가가 많이 오르면서 고평가 우려가 커진 데다 엔화 환율에 따라 상황이 역전될 수도 있기 때문이다. 일본증시의 12개월 선행 주가수익비율(PER)은 15배인 반면 중국은 10배에서 거래되고 있다. PER이 높을수록 고평가됐다는 의미다.

![요즘 가요계선 '역주행'이 대세?…윤수일 '아파트'→키오프 '이글루'까지 [이슈크래커]](https://img.etoday.co.kr/crop/320/200/2099221.jpg)