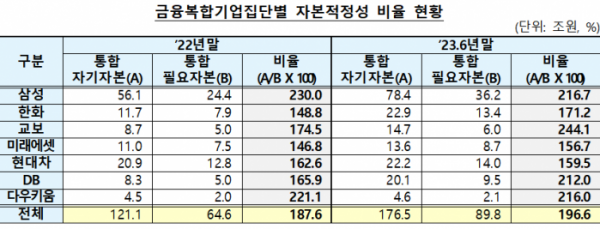

8일 금감원에 따르면 올해 6월 말 기준 7개 집단의 자본적정성 비율은 196.6%로 전년 말(187.6%)보다 9.0%p 상승한 것으로 집계됐다.

자기자본과 필요자본도 증가했다. 7개 집단의 자기자본은 지난해 말 121조1000억 원에서 올해 6월 말 176조5000억 원으로 55조4000억 원 증가했다. 보험권지급여력비율(K-ICS) 도입으로 보험계열 기업집단의 보험계약마진(CSM)의 가용자본 인정, 보험부채 시가평가 등으로 통합자기자본 증가한 영향이다.

같은 기간 필요자본은말 64조6000억 원에서 89조8000억 원으로 25조2000억 원 늘었다. K-ICS에 따른 보험계열 기업집단의 신규보험 위험(장수·해지·사업비·대재해 등) 추가 및 주식위험 증가에 따른 시장리스크 증가 등으로 통합필요자본 증가한 것으로 분석된다.

전년말 대비 올해 6월 말 자본적정성 비율은 △교보(69.6%p) △DB(46.1%p) △한화(22.4%p) △미래에셋(9.9%p)은 증가했다. 반면 △삼성(-13.3%p) △다우키움(-5.1%p) △현대차(-3.1%p)는 감소한 것으로 나타났다.

금융복합기업집단별로는 △교보(244.1%) △삼성(216.7%) △다우키움(216.0%) △DB(212.0%) △한화(171.2%) △현대차(159.5%) △미래에셋(156.7%) 순이다. 교보의 K-ICS 경과 조치 반영 전 기준은 167.1%로 집계됐다.

금감원은 6월 말 7개 금융복합기업집단의 자본적정성 비율은 196.6%로 규제비율(100%)을 상회하는 등 전반적으로 안정적인 수준을 유지했다고 평가했다. 다만, 하반기 통화긴축 지속에 따른 금리․환율 변동성 확대 및 IFRS17 계리적 가정에 대한 가이드라인 적용 등으로 인한 금융복합기업집단의 실적 변동성도 확대될 것으로 예상했다.

금감원 관계자는 “금융복합기업집단별 건전성 상황 및 자본적정성 비율 영향 등을 면밀히 모니터링하고 목표자본비율 관리 등 기업집단 차원의 리스크관리 강화를 유도할 계획”이라고 말했다.

![[정치대학] 美 대선, 막판까지 초박빙…당선자별 韓 영향은?](https://img.etoday.co.kr/crop/320/200/2098110.jpg)