지표 및 심리 우호적, 일부 조정 있더라도 강세 분위기 지속

환율 1300원대·유가 흐름 주목, 급한 숏커버 마무리에 조정타이밍 고민 시점

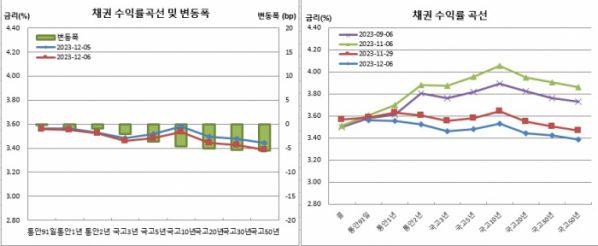

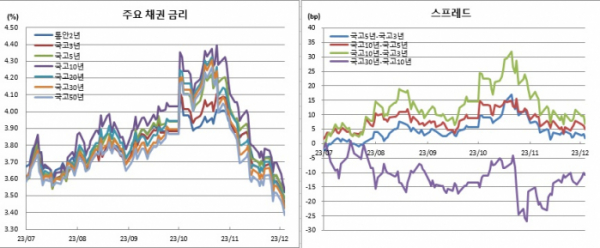

채권시장이 사흘연속 강세장을 이어갔다(국고채 3년물 기준). 10년물을 제외한 주요 국고채 금리는 한국은행 기준금리(3.50%)를 밑돌았고, 전구간에서 금리가 6~7개월만에 최저치를 경신했다.

간밤 미국 고용지표 부진에 미국채 금리가 하락한 것이 영향을 미쳤다. 미 노동부가 발표한 10월 구인·이직 보고서(JOLTs 보고서)에 따르면 구인건수는 873만건으로 2021년 8월 이후 2년2개월만에 최저치를 경신했다. 이는 전월(935만건) 보다도 크게 감소한 것이다. 이에 따라 미 연준(Fed)의 통화긴축 사이클 종료에 대한 기대가 증가했다. 미국채 10년물 금리도 4.17%선까지 떨어져 8월31일 이후 4개월여만에 최저치를 경신했다.

반면, 최근 랠리에 따른 강세 피로감과 함께 아시아장에서 미국채 금리가 상승함에 따라 강세폭을 줄였다.

채권시장 참여자들은 장중 특별한 재료가 없는 가운데 대외 금리에 연동하는 흐름이었다고 평가했다. 물가 등 지표와 시장심리가 우호적이라 당분간 강세 흐름을 이어갈 것으로 내다봤다. 다만, 이달 들어 원·달러 환율이 1300원을 넘고 있는데다 급한 숏커버도 마무리돼 가고 있는 만큼 조정타이밍에 대한 고민도 필요한 시점이라고 조언했다.

국고10년물은 4.6bp 떨어진 3.533%로 6월7일(3.522%) 이래 최저치를 보였다. 국고30년물은 5.3bp 내린 3.426%를 국고50년물은 5.5bp 하락한 3.386%를 나타냈다. 역시 각각 5월18일(3.406%, 3.370%) 이후 가장 낮은 수준이다. 국고10년 물가채는 0.9bp 하락한 0.997%를 보였다.

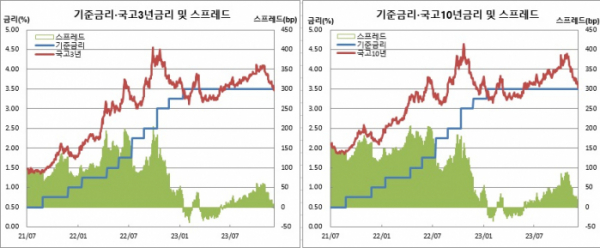

한은 기준금리와 국고3년물 및 국고50년물간 금리차는 각각 마이너스(-)3.7bp와 -11.4bp를 기록해 역전폭이 확대됐다. 국고10년물과도 3.3bp로 좁혀졌다.

국고10년물과 3년물간 스프레드는 2.5bp 축소된 7.0bp로 지난달 23일(6.8bp) 이후 가장 적었다. 국고30년물과 10년물간 금리역전폭은 0.7bp 확대된 10.7bp를 나타냈다. 시장 기대인플레이션을 반영하는 국고10년 명목채와 물가채간 금리차이인 손익분기인플레이션(BEI)은 3.7bp 떨어진 253.6bp로 8월11일(253.1bp) 이후 4개월만에 최저치를 경신했다.

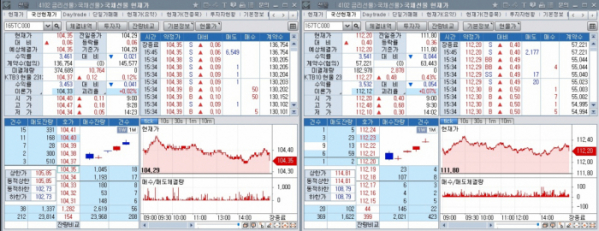

미결제는 37만4689계약을 거래량은 13만6754계약을 보였다. 원월물 미결제 14계약과 거래량 3계약을 합한 합산 회전율은 0.36회를 나타냈다.

매매주체별로 보면 은행은 5008계약을 순매수해 5거래일만에 매수전환했다. 외국인도 4008계약을 순매수해 7거래일째 순매수를 이어갔다. 이는 10월20일부터 31일까지 기록한 8거래일연속 순매수 이후 2개월만에 최장 순매수 기록이다. 반면 금융투자는 9775계약을 순매도해 나흘연속 매도에 나섰다. 보험도 1653계약을 순매도해 18거래일째 순매도세를 지속했다. 이는 나흘째 2010년말 신국채선물 재상장이후 역대 최장순매도 기록을 갈아치운 것이다.

12월만기 10년 국채선물은 40틱 오른 112.20에 거래를 마쳤다. 장중 저점은 112.10, 고점은 112.48을 보였다. 장중변동폭은 38틱이었다.

미결제는 18만2978계약을 거래랼은 5만7221계약을 나타냈다. 원월물 미결제 20계약을 합한 합산 회전율은 0.31회였다.

매매주체별로 보면 외국인은 997계약을 순매수해 이틀연속 매수세를 보였다. 은행도 223계약을 순매수해 사흘만에 매수세로 돌아섰다. 반면 금융투자는 540계약을 순매도해 이틀째 매도했다. 보험도 277계약을 순매도해 14거래일째 순매도를 지속하면서 역대최장 순매도 기록을 경신했다.

현선물 이론가의 경우 3선은 고평 1틱을 10선은 고평 9틱을 각각 기록했다. 3선과 10선간 스프레드 거래는 전혀 없었다.

또 “시장 심리는 여전히 우호적이지만 지표금리가 기준금리 아래로 내려가면서 가격 부담도 상당히 늘어난 상황이다. 향후 금리 변동폭이 커질 것으로 보인다. 다만 조정이 있더라고 금리 쪽 우호적 흐름은 더 이어질 것으로 보인다”고 예측했다.

또다른 채권시장 참여자는 “(국채선물 기준) 오랜만에 음봉 종가다. 시장에 설마 밀리겠어라는 심리가 만연한 가운데 오늘은 매수가 약간 당한 모양새다. 대외금리 연동으로 시작해 장중 별 재료없이 수급에 의해 등락하는 양상이었다”고 전했다.

이어 “최근 시장특징은 내년 1월을 올해 11월 내지 12월초로 당긴 느낌이라는 것이다. 아무래도 작년말부터 연초까지 채권 없던 기관들이 급격한 장세에 재미를 보지 못한 학습효과로 보인다”며 “이렇게 되면 오히려 내년 1월이 연초라는게 무색할 정도로 재미없을 수 있겠다. 이미 크레딧 스프레드는 단기간에 상당폭 붙어 메리트가 많이 줄었다. 물가라든지 미국장 금리 급락 등으로 롱재료가 많은 것은 사실이나 시장이 너무 쏠려가는 것은 아닌지 주의가 필요할 수도 있다는 판단이다. 환율이 1300원 위로 다시 올라온 가운데 아직은 잠잠한 유가가 다시 80달러 위로 올라가거나 하는 재료가 나오면 내년 인하 기대보다는 추가 인상으로 뷰가 바뀔 가능성을 아예 배제할 수 없다. 급한 숏커버가 11월 중순 이후 급격하게 유입된 후 조정타이밍에 대한 고민도 필요한 시점이라 판단된다”고 진단했다.

![[컬처콕 플러스] '아파트' 대박난 로제, 제니·로사와 다른 점은?](https://img.etoday.co.kr/crop/320/200/2099568.jpg)