올해 상반기 카드업권만 대출금리 0.11%p 상승

금융당국 “금융사 부실ㆍ리스크 관리 시급한 상황”

서민대출 문턱 높아질 우려에 제도개선 필요성도

중ㆍ저신용자의 원활한 자금 공급을 위한 제2금융권의 민간중금리 대출한도가 금융당국이 정한 상한선에 도달했다. 당장 기준금리 인하를 기대하기 어려운 데다 ‘법정최고금리 20%’가 대출금리 상한을 가로막고 있어 중ㆍ저신용자 대상 대출 문은 더욱 좁아질 것이라는 우려가 나온다.

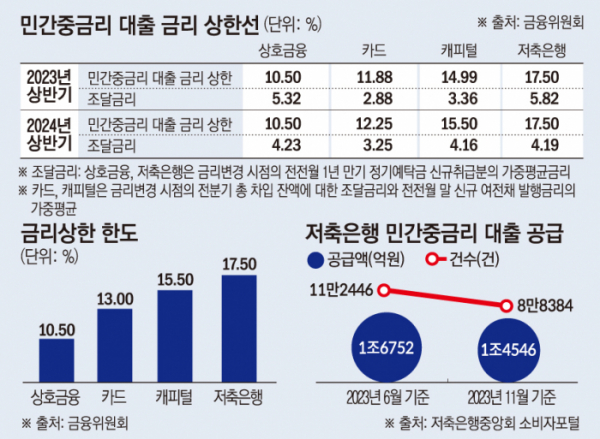

3일 금융권에 따르면 지난해 말 금융위원회는 올해 상반기 적용될 2금융권의 민간중금리 대출금리 상한을 고시했다. 업권별로 금리 상한선은 상호금융이 10.50%, 카드가 12.25%, 캐피탈이 15.50%, 저축은행이 17.5%이다. 카드업권만 지난해 하반기 12.14%에서 12.25%로 0.11%포인트(p) 올랐고, 다른 업권은 이미 금리상한 한도에 도달해 그대로 유지됐다.

민간중금리대출이란, 중·저신용자에 대해 자금을 보다 원활하게 공급하고 금리 단층 현상을 완화하기 위해 2016년부터 운영 중인 ‘중금리 대출 제도’다. 신용 하위 50% 차주를 대상으로 업권별 금리 상한 요건을 충족하는 비보증부 신용대출을 뜻한다.

금융위는 반기마다 2021년 12월을 기준으로 조달금리 변동 폭만큼 민간중금리 금리상한을 조정한다. 조달금리가 상승하면 금융사는 수익을 내기 위해서 민간중금리 대출금리를 올리게 되는데, 이때 금융사가 지나치게 금리를 높이지 못하도록 한도를 정해뒀다. 현재 상호금융 10.5%, 카드 13%, 캐피탈 15.5%, 저축은행 17.5%이다.

문제는 대부분 업권의 금리 상한이 이미 금융위가 정한 한도에 도달해 더 이상 올릴 수 있는 여력이 없다는 점이다. 상호금융과 저축은행의 금리는 지난해 상반기 각각 10.50%, 17.50%로 이미 금리상한선까지 높아졌다. 지난해 하반기 캐피탈까지 금리상한이 15.50%로 한도에 도달했다. 유일하게 여력이 있는 카드사 역시 올해 상반기 12.25%로 뛰면서 금융위가 정한 최고점인 13%에 가까워지고 있다.

조달금리는 전 업권 모두 올랐다. 상호금융과 저축은행은 지난해 11월 기준 조달금리가 4.23%, 4.19%로 기준 시점인 2021년 12월에 비해 2.23%p, 1.72%p 높아졌다. 지난해 5월 기준 상호금융과 저축은행의 조달금리는 각각 4.07%, 4.04%였다. 카드와 캐피탈업권의 조달금리 변동 폭 역시 1.25%p, 1.79%p로 직전 반기(1.15%p, 1.72%p)보다 확대됐다.

조달금리는 오르는데 대출금리 한도 상한선이 유지되는 상황이 계속되면 2금융권의 중저신용자 대출 문은 좁아질 수밖에 없다. 대출 감소 현상은 이미 현실화했다. 저축은행중앙회에 따르면 지난해 11월 기준 저축은행업권의 민간중금리대출 공급액은 1조4546억 원으로, 앞서 6월 기준 공급액인 1조6752억 원보다 2206억 원 가량 줄었다. 건수 역시 8만8384건으로 같은 기간 11만2446건에서 2만4062건 감소했다.

금융당국은 법정최고금리가 20%로 정해져 있는 상황에서는 민간중금리대출의 상한을 높일 수 없다는 입장이다. 금융위 관계자는 “저축은행의 경우, 현 상한선인 17.5%도 법정최고금리 수준에 가깝다”며 “자금조달 비용 상승분을 고려하더라도 그 이상인 18~19%를 ‘중금리’로 인정하기 어렵다”고 했다.

이어 “취약차주를 대상으로 정부가 서민금융정책과 재기 지원 방안을 고민하고, 민간 금융회사는 건전성 리스크 관리에 방점을 찍어야 한다”며 “제도의 중요도를 따졌을 때 현시점에서는 (중금리대출보다) 부동산 PF 부실 문제 등 리스크 관리 측면을 신경 써야 한다고 본다”고 말했다.

민간중금리 제도개선의 필요성도 제기된다. 기준금리와 법정최고금리 수준이 제도 시행 당시와 달라져서다. 2016년 민간중금리 대출 제도가 등장했을 때 최고금리는 연 34.9%였고, 기준금리는 1%대였다. 당시 제도는 금리 단층 현상을 완화해 ‘중금리 대출 시장의 공백’을 메워야 한다는 취지로 시행됐다.

저금리 기조가 계속되던 시기, 금융위는 2021년 법정최고금리 인하를 앞두고 중금리대출 제도개선 방안을 발표하면서 “금리상한 요건도 합리적으로 인하하겠다”고 했다. 하지만 이후 기준금리가 우상향 곡선을 그리면서 금융사 조달금리도 높아져 민간중금리 대출금리 상한 역시 현재까지 꾸준히 상승했다.

고금리 시기가 장기화하고, 최고금리가 과거 ‘중금리’ 수준으로 낮아지면서 제도의 취지가 퇴색됐다는 지적이 나온다. 기준금리가 올해 인하할 것이라는 기대감이 커지고 있지만, 시점은 미국 연준의 금리 인하 이후인 하반기라는 전망도 있어 당장 효과를 기대할 수 없다. 이창용 한국은행 총재 역시 지난달 20일 물가안정목표 운영상황 점검 발표에서 “물가 오름세가 목표 수준을 크게 웃돌아 인플레이션에 대한 긴장을 늦추기 어렵다”고 지적했다.

법정최고금리 조정에 대해 금융당국은 ‘신중한 입장’으로 일관하고 있다. 금융위 관계자는 “법정최고금리를 현행 20%에서 올리면 저신용자들 일부가 제도권에서 대출받을 수 있게 되겠지만, 기존 차주들의 금리 부담이 오르는 문제가 생긴다”며 “금리 연동형을 적용해도 지금 상황에서는 금리가 오를 것이기 때문에 신중히 접근해야 할 사안으로 보고 있다”고 설명했다.

!['바람의나라 클래식', 원작 재현만으로 장기 흥행 가능할까 [딥인더게임]](https://img.etoday.co.kr/crop/320/200/2102375.jpg)