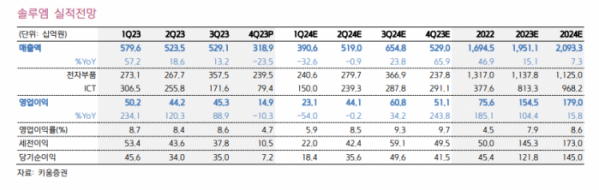

키움증권은 13일 솔루엠에 대해 모든 사업 부문에서 수익성 개선을 중심으로 한 성장이 예상된다며 목표주가(4만2000원)와 투자의견(‘매수’)을 모두 유지했다.

오현진 키움증권 연구원은 “전자가격표시기기(ESL) 부문 성장에 힘입어 지난해 영업이익이 전년 대비 104% 늘어난 1545억 원으로 가파른 성장을 보였다”며 “전자부품 부문의 경우 TV용 3IN1 보드와 휴대전화용 파워 모듈 시장 성장 둔화 영향으로 부진한 반면, 신규 수요가 늘어나고 있는 서버용과 EV 고속 충전기 파워 모듈 성장이 본격화될 전망”이라고 분석했다.

오 연구원은 “올해 ESL 매출은 전년 대비 16% 증가한 9333억 원을 예상하며, 1분기 내에 대형 리테일 업체 등 수주 여부에 따라 추가 성장도 가능할 전망”이라며 “ESL은 여전히 리테일 내 침투율이 낮아 성장 기회가 크며, 경쟁 업체 대비 우수한 커스터마이징 대응을 통해 시장 내 입지를 높이고 있는 것으로 파악된다”고 설명했다.

이어 “최근 인공지능(AI)을 접목해 유동적으로 가격 표기 변경이 가능한 다이내믹 프라이싱 기능이 주목받고 있으며, 재고 관리 등 추가 기능 채택이 증가하고 있다”며 “중대형·컬러 제품 비중도 증가하며 리테일 스마트화에 핵심 제품으로 역할이 커지고 있다”고 평가했다.

그러면서 “올해 실적은 매출액 2조1000원, 영업이익 1582억 원으로 상저하고의 실적 흐름을 예상한다”며 “주가는 저평가 국면에 위치해 있다고 판단되며, 점진적 실적 개선과 추가적 ESL 수주 모멘텀과 함께 우상향을 전망한다”고 덧붙였다.

!['바람의나라 클래식', 원작 재현만으로 장기 흥행 가능할까 [딥인더게임]](https://img.etoday.co.kr/crop/320/200/2102375.jpg)