메리츠증권은 17일 한화에어로스페이스에 대해 ‘로얄 로더’라며 ‘매수’를 추천했다. 목표주가는 25만 원으로 높여 잡았다.

이지호 메리츠증권 연구원은 “4월 5일 한화에어로스페이스는 인적분할을 통해 그룹 내 방산 사업 구조 재편의 의지를 밝혔다”며 “연간 15% 수준의 매출액·영업이익 축소는 불가피하지만, 특별한 시너지가 없는 사업부의 정리를 통해 방산 중심의 사업구조가 완성되는 점은 긍정적”이라고 전했다.

이어 “최근 글로벌 방산 기업들, 특히 러-우 전쟁 이후로 유럽향 수주잔고가 증가한 유럽의 기업 위주로 가파른 주가 상승세를 보이고 있으며, 이에 국내 기업들 또한 그 방향성을 공유하고 있다”며 “한화에어로스페이스는 연중 가장 강력한 상승세를 보인 라인메탈과 가장 유사한 사업구조를 보유, 이번 인적분할을 통한 방산사업 집중을 통해 중장기적으로 멀티플 디스카운트 해소까지 기대한다”고 덧붙였다.

이 연구원은 “루마니아는 현재 90문 규모의 자주포 도입을 계획 중이며, 이에 동사의 K9 채택 가능성이 높다. 1차로 54문(약 1조3000억 원)에 대한 계약이 상반기 중 체결 될 것으로 예상된다”며 “폴란드향 잔여계약(K9 300여문 및 천무 80여문, 약 7조 원)에 대한 기대도 놓을 수 없다”고 밝혔다.

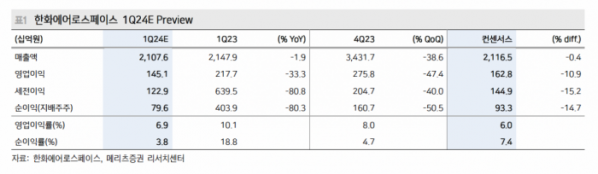

올해 1분기 실적에 대해선 쉬어가는 분기가 될 거란 전망을 내놨다. 1분기 예상 실적은 매출액 2조1000억 원, 영업이익 1451억 원으로 컨센서스를 하회할 것으로 예측했다.

이 연구원은 “실적을 크게 좌우하는 폴란드향 K9 및 천무의 인도가 크게 줄어들었기 때문”이라며 “그러나 사측의 금년 폴란드향 K9 및 천무의 인도량 가이던스는 각각 60여문 및 30여문에서 변함이 없으며, 오히려 천무는 가이던스를 상회하는 인도가 기대(50문 이상)되기에 연간 및 2분기부터의 실적 추정치는 상향 조정했다”고 설명했다.

![[컬처콕 플러스] 아일릿, 논란 딛고 다시 직진할 수 있을까?](https://img.etoday.co.kr/crop/320/200/2095915.jpg)