현대차증권은 3일 태성에 대해 복합동박용 RTR과 유기기판의 성장 수혜가 기대된다고 평가했다. 목표주가와 투자의견은 제시하지 않았다.

곽민정 현대차증권 연구원은 "태성은 인쇄회로기판(PCB)회로 형성 중에 가장 핵심적인 습식 표면 처리 설비를 생산하는 업체"라며 "가장 큰 투자포인트는 중국 CATL과 일본을 중심으로 채택 예정인 복합 동박용 RTR 도금 장비에 대한 매출 가시화, 유리기판 관련 장비의 개발 진행으로 향후 성장모멘텀을 확보했다는 것"이라고 말했다.

이어 "태성의 복합동박용 RTR 도금 장비는 중국 C사가 먼저 요구하여 개발한 장비로, 넓은 폭에서도 일정 장력이 유지되는 균일한 표면의 동박을 구현할 수 있는 국내 유일의 장비라는 점에서 기술적 우위를 확보해 동사의 실적 성장에 큰 기여를 할 것"이라며 "풀캐파 가동시 연간 2500억 원의 매출을 기대한다"고 말했다.

그러면서 "유리 기판은 현재 유리 기판의 깨짐 현상 우려에 따른 에칭, 박리 등을 개발 진행 중이며, 한국과 일본 업체들을 중심으로 관심이 높아 중장기 성장 모멘텀이 될 것"이라고 전망했다.

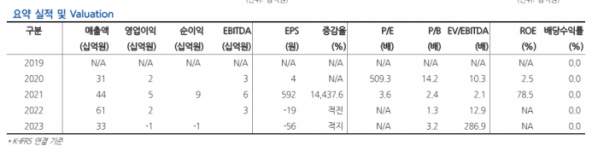

태성은 지난달 31일 연구·개발(R&D) 투자 및 운영자금 확보를 위해서 시간외로 자사주를 처분했다. 그는 "글로벌 IT업체향 PCB 장비 매출 증가 및 복합동박 RTR 장비의 본격적인 양산 준비와 유리기판 장비의 개발을 통한 성장세가 기대된다"며 "올해 연간 매출액은 전년 동기 대비 86.8% 증가한 620억 원, 영업이익률은 10%를 기록할 예정"이라고 했다.

![[찐코노미] ‘D-1’ 美 대선, 초박빙…글로벌 금융시장도 긴장](https://img.etoday.co.kr/crop/320/200/2097489.jpg)